Neulich sprach mich ein Neukunde auf die Berufsunfähigkeitsversicherung der Continentale an.

Er hat von einem Bekannten gehört, dass die BU dieses Versicherers bei vielen Test von zum Beispiel der Stiftung Warentest bzw. Finanztest, Franke und Bornberg oder Morgen & Morgen als “gut” oder sogar “sehr gut” bewertet wird.

Und er fragte mich, warum die Continentale denn nicht in die engere Auswahl für seine Berufsunfähigkeitsversicherung gekommen ist.

Da denke ich, könnte auch den einen oder anderen interessieren, wie gut die Continentale Berufsunfähigkeitsversicherung im Allgemeinen so ist, für welche Berufe sie sich eignet und für wen sie eher keine passende Lösung darstellt.

Sollen wir Ihnen das Thema näher erklären?

Wie gut ist die Berufsunfähigkeitsversicherung der Continentale?

Am Versicherungsmarkt gibt es die beste BU-Versicherung NICHT. Dazu gehen die Anforderungen der Kundinnen und Kunden und die Bedingungen der einzelnen Tarife zu sehr auseinander, um einen einzigen Vertrag als Lösung für jeden betiteln zu können.

Bei der Qualitätsprüfung der Versicherungsbedingungen achte ich zuerst darauf, dass alle BU-Profi Must Haves vollständig erfüllt sind. Dabei geht es unter anderem darum, ob die Versicherung auf die abstrakte Verweisung verzichtet und wie die konkrete Verweisung definiert ist.

Zahlt die Versicherung garantiert auch bei altersentsprechendem Kräfteverfall?

Was passiert mit Ihrem Versicherungsschutz, wenn Sie ein paar Jahre aus Ihrem Beruf ausscheiden? Zum Beispiel, wegen einer Elternzeit oder weil Sie sich auf eine Weltreise begeben. Kann die Versicherung dann die Abstrakte Verweisung durch die Hintertür anwenden?

Gilt der Versicherungsschutz nur in Deutschland oder auch weltweit? Und bietet die Arztanordnungsklausel viel Interpretationsspielraum und kann auf allerlei Maßnahmen verweisen, die Ihre Berufsunfähigkeit mindern?

Wie sieht es mit dem Verzicht auf das Kündigungsrecht der Versicherung nach §19 im VVG aus, wenn Sie versehentlich etwas bei den Risiko- und Gesundheitsfragen vergessen haben?

Spricht Ihre Versicherung ein fiktives Anerkenntnis aus, wenn Ihr Arzt keine Prognose wagen konnte oder wollte, ob Sie mindestens für die nächsten sechs Monate berufsunfähig sind?

Diese und weitere Punkte sollten zu 100 % erfüllt sein.

Hier und da bekomme ich die Frage, ob es wirklich notwendig ist, dass ALLE BU-Profi Must Haves erfüllt sind. Dies beantworte ich gerne mit einer Gegenfrage:

Wenn Sie ein Auto haben, bei dem alles in bestem Zustand ist. Die Bremsen, die Reifen, die Sicherheitssysteme. Alles funktioniert einwandfrei. Würden Sie dann mit dem Auto fahren, wenn NUR das Lenkrad fehlt? Ich meine, es ist ja nur ein Teil vom Ganzen.

Genau so ist es auch mit den BU-Profi Must Haves!

Die BU der Münchener erfüllt die wichtigsten Kriterien zu 100 %!

Da die Grundqualität in den Bedingungen stimmt, können wir uns nun mit den weiteren drei wichtigen Kategorien beschäftigen:

- Leistungsfall

- Möglichkeiten der zukünftigen Anpassbarkeit

- und individuelle Extras

Was müssen Sie im Leistungsfall tun, damit Sie Ihre Rente bekommen?

Im Leistungsfall geht es vor allem darum, dass Sie schnell an Ihre BU-Leistung kommen. Um dies zu gewährleisten, lassen sich bei der Antragstellung schon eine ganze Menge Weichen richtig stellen.

Außerdem spielen hierbei die Versicherungsbedingungen eine wichtige Rolle, denn dort ist beschrieben, was Sie alles tun müssen, damit es Geld gibt.

Die Arztanordnungsklausel

Die sogenannte Arztanordnungsklausel beschreibt, welche Behandlungen oder Maßnahmen zur Besserung Ihrer Gesundheit die Versicherung von Ihnen verlangen kann.

Arztanordnungsklausel BU-Versicherung Continentale

Dabei schneidet dieser BU-Tarif ganz ordentlich ab. Ob Sie eine Operation durchführen lassen oder nicht, obliegt allein Ihrem Wunsch.

Sie sind lediglich verpflichtet, geeignete Hilfsmittel wie Seh- oder Hörhilfen zu verwenden und gefahrlose und schmerzarme Behandlungen durchführen zu lassen, die von einem Arzt angeraten werden.

Verbessern könnte man diese Klausel noch, indem die Versicherung von einfachen Heilbehandlungen spricht und klarmacht, dass neben den operativen Behandlungen auch Chemo- und Strahlentherapien sowie Sucht- und Entzugsbehandlungen nicht durchgeführt werden müssen, um eine BU-Rente zu erhalten.

Das sind jedoch Feinheiten und wir bewegen uns dann schon auf dem top Niveau am BU-Markt.

Möglichkeit von befristeten Anerkenntnissen

Befristetes Anerkenntnis BU-Versicherung Continentale

Wenn sich die Versicherung im Leistungsfall unsicher ist, ob Sie berufsunfähig sind oder nicht, kann die Continentale Ihre BU-Rente auf bis maximal 12 Monate befristen.

Das ist aus meiner Sicht zwar kein K.O. Kriterium, Sie sollten aber wissen, dass Sie in diesem Fall wieder in die Erstprüfung müssen und somit erneut in der Beweispflicht sind.

Ein Verzicht auf ein solches zeitlich befristetes Anerkenntnis ist zwar immer schöner, aber mit den maximal 12 Monaten ist dieser Tarif im Vergleich zur Debeka BU mit 24 Monaten und der LVM Berufsunfähigkeitsversicherung mit bis zu 36 Monaten einer ein kleiner Schönheitsfehler als ein echtes Problem.

Kleine Schwächen und viel Gutes bei Selbstständigen und Freiberuflern

Wenn Sie als Selbstständiger oder als Freiberufler tätig sind, dann kann eine BU-Versicherung im Leistungsfall überprüfen, ob Sie auch nach einer zumutbaren Umorganisation weiterhin so arbeiten können, dass Sie Ihre Lebensstellung beibehalten.

Gut ist dabei, dass die Continentale eine Grenze von 80 % Ihres durchschnittlichen Einkommens der letzten 3 Jahre definiert. Unterschreiten Sie nach einer Umorganisation diesen Grenzwert, ist die Umorganisation “gescheitert” und Sie erhalten die volle Berufsunfähigkeitsrente.

Gründe dafür können sein, dass Sie weniger Umsatz machen oder einen weiteren Mitarbeiter einstellen müssen, der durch seine Lohn- und Gehaltskosten Ihr Einkommen um mindestens 20 % drückt.

Für Berufe mit akademischem Abschluss und kleinere Betriebe verzichtet der Versicherer auch ohne die Einkommensprüfung auf die Prüfung zur Umorganisation.

Umorganisationsverzicht BU-Versicherung Continentale

Voraussetzung für diesen Verzicht ist jedoch, dass Sie eine akademische Ausbildung haben und mindestens 90 % Bürotätigkeiten ausüben. Das ist ein Standard am BU-Markt.

Wer keine akademische Ausbildung hat, aber nur einen kleinen Betrieb mit bis zu 10 Mitarbeitern (durchgehend in den letzten 2 Jahren) hat, muss ebenfalls keine Prüfung fürchten.

Bis hierhin ist das sogar richtig gut, denn außer der BU von der Condor fällt mir keine andere Versicherung ein, bei der Betriebe bis zu 10 Mitarbeitern als “klein” gelten. Bei den anderen Versicherern sind es Betriebe mit unter 5 Mitarbeitern.

Leider schiebt die Continentale hier noch einen Nachsatz rein, der die Klausel ein gutes Stück verschlechtert. Es wird nämlich nur dann auf die Prüfung verzichtet, wenn Sie vorher bereits zu mindestens 90 % im Büro gearbeitet haben.

Damit sind viele Handwerksbetriebe außen vor. Und gerade bei diesen habe ich die Continentale in der Vergangenheit noch sehr stark wahrgenommen.

Insgesamt ist die Umorganisationsklausel aus meiner Sicht sehr gelungen.

Nice to have: die Teilzeitklausel

Seit dem Jahr 2019 gibt es sie, die Teilzeitklausel. Wobei, es gar nicht eine davon gibt, sondern im Prinzip interpretiert jeder Versicherer seine eigene Regelung für Angestellte (manchmal auch Selbstständige) in Teilzeit.

In meinen großen Vergleich aller Teilzeitklauseln in der Berufsunfähigkeitsversicherung kommt auch die neue Version der Continentale vor.

Aus meiner Sicht bietet diese Ihnen allerdings keinen wirklichen Mehrwert:

Wenn Sie wegen Elternzeit, aufgrund Pflege von nahen Angehörigen im häuslichen Umfeld, Betreuung Ihrer Kinder oder während einer beruflichen Weiterbildung auf eine Teilzeittätigkeit umsteigen, wird im Leistungsfall auf die Stundenzahl geprüft, die Sie vor der Umstellung tatsächlich gearbeitet haben.

Diese Variante orientiert sich zum Teil an der Condor, zum anderen Teil an der Bayerischen, der Baloise oder der LV1871.

Wobei die Kombination aus meiner Sicht eher das schlechteste aus jeder dieser Varianten mit sich bringt.

Wer also Wert auf eine gute Teilzeitklausel legt, findet mit der BU von der Continentale nicht den richtigen Tarif. Wobei es aus meiner Sicht viele Dinge gibt, die wichtiger sein sollten.

Der Starter-Tarif der Continentale

Um jungen Menschen den Einstieg in eine BU-Versicherung leichter zu machen, bieten viele Versicherungen sogenannte Starter BU-Tarife an.

Dabei handelt es sich um Verträge mit günstigeren Beiträgen zu Beginn, die dann nach einiger Zeit teurer werden. Somit haben gerade Schüler, Studenten und Azubis die Möglichkeit einer bedarfsgerechten Rentenhöhe, auch wenn sie noch nicht so viel Geld zur Verfügung haben.

Auch die Continentale bietet so eine Start-Berufsunfähigkeitsversicherung an.

Der Beitrag ist dabei zum Start knapp die Hälfte günstiger, gemessen am Normaltarif.

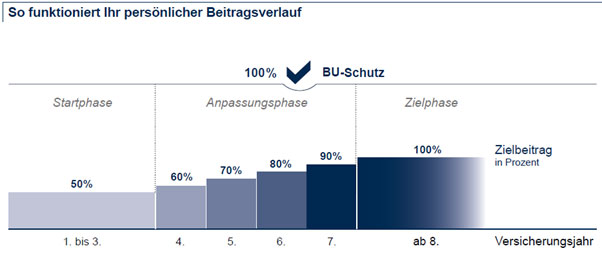

Beitragsverlauf der Continentale Starter BU

Über die ersten 8 Jahre baut sich der Beitrag dann auf, bis den dauerhafte Tarif- und Zahlbeitrag erreicht ist.

Über die gesamte Laufzeit gerechnet ist diese Variante zwar teurer, als wenn Sie sich direkt für den dauerhaften Beitrag entscheiden. Wenn die einzige Alternative aber eine zu geringe Rente ist, die dann mit den Nachversicherungsgarantien später zu einem höheren Beitrag dazu versichert werden muss, lohnt sich ein Starter-Tarif allemal.

Schlechte BU-Versicherung für Schülerinnen und Schüler!

Unter anderem sind diese Starter-BU Verträge bei Schülerinnen und Schülern sehr begehrt. Im Fall der Continentale heißt es allerdings AUFPASSEN!

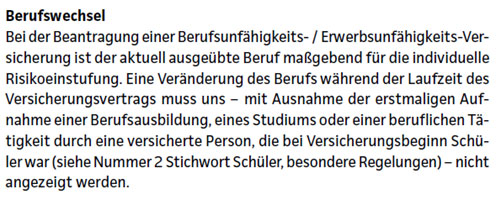

Anzeigepflicht Berufswechsel Schüler Continentale BU

Anders als bei den meisten Schüler-Berufsunfähigkeitsversicherungen müssen Sie sich bei der Continentale nach dem Ende Ihrer Schulzeit und der Aufnahme einer Ausbildung, eines Studiums oder einer beruflichen Tätigkeit melden und dies mitteilen.

Ihr Vertrag kann dann nach dem Beitrag der neuen Tätigkeit berechnet werden. Auch für die bereits bestehende BU-Rente und nicht nur für Erhöhungen im Rahmen der Nachversicherungsgarantie.

Damit ist der gute Wille, die BU möglichst noch als Schüler abzuschließen, um sich den dauerhaft günstigen Beitrag zu sichern, bei der Continentale nicht möglich.

Nachversicherungsgarantien, um mit höheren Einkommen Schritt zu halten

In vielen akademischen Berufen wie bei Ingenieuren, Ärzten, Rechtsanwälten, SAP-Consultants und vielen weiteren sind nach dem Abschluss des Studiums und in den ersten Berufsjahren größere Einkommenssprünge eher die Regel, als die Ausnahme.

Dabei ist es wichtig, dass die BU-Rente auch bedarfsgerecht angepasst werden kann. Am besten gänzlich ohne neue Risikoprüfung.

Der Versicherer aus München startet bei diesen Möglichkeiten schon sehr ordentlich, denn neben dem Verzicht auf eine Gesundheitsprüfung müssen Sie auch sonst keine Angaben zur beruflichen Tätigkeit oder neuen Hobbys machen (Ausnahme bei der Schüler-BU – siehe weiter oben).

Nach dem Eintritt eines von zahlreichen Ereignissen wie Ihrer Hochzeit, der Geburt oder Adoption eines Kindes, dem Erreichen der Volljährigkeit, der Scheidung, einer Einkommenssteigerung von mindestens 10 % und vielen weiteren, besteht in den ersten fünf Jahren einmalig die Möglichkeit einer Erhöhung ohne Anlass.

Leider sind die Erhöhungssummen ziemlich stark eingeschränkt. Je Erhöhung sind maximal 500,- Euro neue BU-Rente möglich, aber nie mehr als 25 % der letzten Rente.

Alle Erhöhungen zusammen dürfen außerdem maximal 1.500,- Euro im Monat betragen. Maximal sind insgesamt fünf Erhöhungen möglich.

Damit eignet sich dieser BU-Tarif eher nicht im Rahmen einer Aufteilung auf zwei BU-Verträge.

Ein Vertrag bei diesem Versicherer macht also allenfalls als Solo-Lösung Sinn. Wobei dann noch darauf zu achten ist, dass beim Abschluss der Versicherung eine Berufsunabhängige Obergrenze für die Rente festgelegt wird, die in keinem Fall überschritten werden darf.

Verschiedene Upgrades für mehr Versicherungsschutz

Viele BU-Versicherer bieten gegen einen Mehrbeitrag optionale Ergänzungen zum Versicherungsschutz.

Dies kann zum Beispiel eine Arbeitsunfähigkeitsklausel oder eine doppelte Rente im Pflegefall sein.

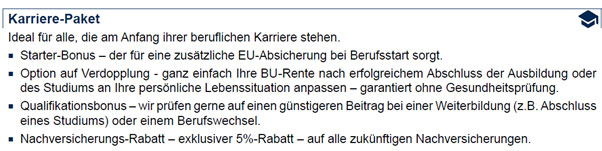

Die Continentale bietet zusätzlich das sogenannte Karriere-Paket an.

Karriere-Paket BU-Versicherung Continentale

Mit diesem beitragspflichtigen Zusatz können Sie die Nachversicherung etwas verbessern. Konkret, indem Sie Ihre Rente nach Abschluss der Ausbildung verdoppeln können und einen Nachlass von 5% auf die Beiträge der Nachversicherung erhalten.

Auch die Möglichkeit einer Besserstellung des Beitrags sichern Sie sich dadurch.

Das hört sich alles super an!

Andere gute BU-Versicherungen wie Die Bayerische oder die LV1871 enthalten aber sowohl die Verdopplung der BU nach Abschluss der Ausbildung oder des Studiums und auch die Besserstellung bei Berufswechsel ohne Mehrbeitrag.

Lediglich eine Rente bei Erwerbsunfähigkeit bei Berufsstart und einen Beitragsrabatt bekommen Sie dann nicht. Beides ist aus meiner Sicht verschmerzbar, wenn Sie dadurch keinen Zusatzbaustein kaufen müssen.

Service Zertifikat für jeden BU-Vertrag

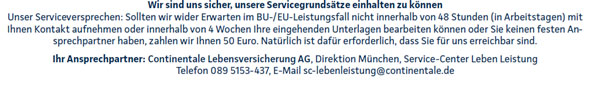

Marketing können Sie ja in München! Und so bekommen alle Kundinnen und Kunden, die sich für eine Conti-BU entscheiden, ein persönliches SERVICE ZERTIFIKAT ausgehändigt.

Darin steht, dass sich die Versicherung binnen 48 Stunden bei Ihnen meldet, wenn Sie einen Leistungsfall haben. Und dass man mit Ihnen zusammen dann den Leistungsantrag aufnimmt. Und Sie bekommen einen festen Ansprechpartner.

Service Garantie Continentale BU

Und wenn der Versicherer seine Versprechen im Leistungsfall nicht einhalten kann, bekommen Sie 50,- Euro. Die Idee ist ja ganz witzig, aber praktisch nichts wert.

Denn das, was alle im Leistungsfall wollen, ist eine schnelle Hilfe und das Gefühl, nicht auf sich allein gestellt zu sein.

Wenn der Gegenwert bei der Nichteinhaltung dieser Garantie bei 50,- Euro (!!!) liegt, dann ist bei der Versicherung etwas ganz gewaltig schiefgelaufen!

Was kostet die BU-Versicherung der Conti?

Neben den Leistungen spielt bei vielen auch der Beitrag eine Rolle.

Ein 25-jähriger SAP-Consultant / Anwendungsentwickler mit Masterabschluss bezahlt bei der Continentale für 2.000,- Euro BU-Rente bis zum 67. Lebensjahr einen Nettobeitrag von 62,55 Euro.

Beim Volkswohl Bund müsste er für die gleiche Rente und Laufzeit lediglich 56,98 Euro bezahlen, bei der Bayerischen 58,14 Euro und bei der Baloise 56,67 Euro.

Ein IT-Berater / IT-Consultant, der sich mit 33 Jahren für den BU-Abschluss entscheidet, bezahlt bei der Continentale für 2.500,- Euro bis zu seinem 67. Lebensjahr einen Beitrag von 94,22 Euro.

Bei Condor gibt es die gleiche Laufzeit und Rente bereits für 82,91 Euro, bei der LV1871 müsste er 90,92 Euro und bei der Nürnberger 79,51 Euro bezahlen.

Und eine 28 Jahre alte Qualitätsingenieurin muss bei der Continentale für 2.000,- Euro einen Beitrag von 64,31 Euro im Monat “auf den Tisch legen”.

Bei der von den Bedingungen her vergleichbaren Hannoversche müsste sie rund 60,- Euro bezahlen.

Bei den leistungstechnisch besseren Tarifen der Baloise 64,86 Euro, der Alte Leipziger 82,99 Euro und der Nürnberger 67,54 Euro.

Insgesamt gehört die Berufsunfähigkeitsversicherung der Continentale damit preislich zu den günstigeren Anbietern. Allerdings gibt es in vielen Fällen bessere Versicherungsbedingungen und mehr Flexibilität / bessere Nachversicherungsmöglichkeiten für weniger Geld.

Mein Fazit zur Berufsunfähigkeitsversicherung von der Continentale

Insgesamt hat die Conti einen guten BU-Tarif auf dem Markt, an dem es nicht so wahnsinnig viel zu meckern gibt.

Allerdings bleibt der Versicherer aus München dann im Vergleich zu anderen BU-Versicherungen weit zurück. Allein mit der LV 1871 und Die Bayerische sind selbst in München zwei Versicherer vertreten, die deutlich stärkere Leistungen und mehr Flexibilität anbieten.

Auch die Alte Leipziger, die Condor, den HDI, die Baloise, die Nürnberger und den Volkswohl Bund sehe ich insgesamt (je nach Kundensituation und Ergebnis der Risikovoranfrage) bei den Versicherungsbedingungen deutlich vor der Continentale.

Und apropos Risikoprüfung: auch hier bekommt die Conti kein gutes Zeugnis. Es wird einfach viel zu hart votiert und so können Sie sicher sein, dass Sie Ihr Risiko einer Berufsunfähigkeit in der Regel bei einem anderen Anbieter erheblich besser versichert bekommen.

Die Continentale sitzt in Dortmund, nicht in München.

Hallo Hans W., die Continentale Lebensversicherung hat ihren Sitz in München

Continentale Lebensversicherung AG

Baierbrunner Straße 31-33, 81379 München

Telefon: 089 5153-0, Telefax: 089 5153-200

E-Mail: info@continentale.de

Die Continentale Krankenversicherung a.G. sitzt tatsächlich in Dortmund. Da die BU-Verträge über die Lebensversicherungs-Tochter der Dortmunder Mutter abgeschlossen werden, sitzt die dafür zuständige Versicherung in München.