Ein Beispiel für den Kräfteverfall kann sowohl der Uhrmacher sein, der durch eine altersbedingte Minderung seiner Sehrkraft keine Uhren mehr reparieren kann oder auch ein Handwerker, der durch den altersbedingten Verlust seiner Kräfte nicht mehr in der Lage ist seiner Tätigkeit in gleichem Umfang auszuüben wie vor 30 Jahren.

Abstrakte Verweisung

Wenn Sie in Ihrem Beruf zum Maschinenbauingenieur oder IT-Berater nicht mehr arbeiten können, dann sind Sie berufsunfähig. Damit haben Sie einen Anspruch auf eine Berufsunfähigkeits-Rente. Je nachdem, durch welche Erkrankung oder welche Beschwerden Sie berufsunfähig sind, besteht in vielen Fällen die Möglichkeit, dass Sie noch in einem anderen Beruf arbeiten könnten. Können Sie wegen psychischer Erkrankung nicht mehr konzentriert in Ihrer Tätigkeit arbeiten, ist es aber vielleicht möglich, dass Sie im Stadtpark das Laub fegen. Oder, dass Sie im Supermarkt die Regale auffüllen.

Nun wird oft behauptet, dass eine Berufsunfähigkeitsversicherung mit abstrakter Verweisung in solchen Fällen nicht zahlt. Sie würden erst dann Ihre Leistung bekommen, wenn Sie gar nichts mehr machen können.

Stimmt das?

Arbeitsunfähigkeitsklausel

Die Arbeitsunfähigkeitsklausel (AU-Klausel) findet sich heute in fast allen Bedingungswerken zur Berufsunfähigkeitsversicherung wieder. Dabei handelt es sich um einen vereinfachten Zugang zur Berufsunfähigkeitsrente (BU-Rente). Anders als beim Antrag auf die BU-Leistung, reicht es bei der AU-Klausel schon aus, wenn Sie eine durchgängige Arbeitsunfähigkeit von mindestens sechs Monaten nachweisen.

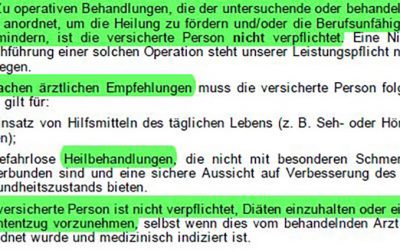

Arztanordnungsklausel

Nicht dazu gehört mittlerweile marktbreit die Verpflichtung zu Operationen. Sie können also in fast allen Versicherungsbedingungen nicht mehr verpflichtet werden, dass Sie Sich mit einem Bandscheibenvorfall unter das Messer legen müssen. Auch dann nicht, wenn die Operation die besten Heilungschancen bietet.

Allerdings gibt es zwischen den einfachen Hilfsmitteln des täglichen Lebens und den operativen Eingriffen relativ großen Spielraum für die Versicherungen.

Befristetes Anerkenntnis

In den Versicherungsbedingungen einiger Berufsunfähigkeitsversicherungen finden wir den Verzicht auf ein befristetes Anerkenntnis. Andersherum können wir sagen, dass alle Versicherungen, die darauf nicht verzichten automatisch die Möglichkeit haben ein Leistungsanerkenntnis zu befristen. Dies steht im Paragraphen 173 (2) des Versicherungsvertragsgesetz (VVG).

Aber was bedeutet das nun für den Kunden? Welche Vorteile und welche Nachteile können sich daraus für den Kunden und für die Versicherungsgesellschaft ergeben?

Beitragsdynamik

Bei einer abgeschlossenen Rentenhöhe von 2.000,- Euro und einer Inflation von 2% pro Jahr hat Ihre Absicherung in 10 Jahren nur noch einen Wert von 1.640,70 Euro. Nach 20 Jahren nur noch von 1.345,94 Euro und nach 30 Jahren bleiben von Ihren 2.000,- Euro gerade einmal 1.104,14 Euro übrig.

Bereicherungsverbot

Das Bereicherungsverbot ist in der Berufsunfähigkeitsversicherung ein heißes Thema. Gemeint ist damit in aller Regel, dass die Berufsunfähigkeitsrente im Leistungsfall nicht höher sein darf als das Einkommen. Andernfalls würde die Rente entsprechend gekürzt. Die Idee...

Beruf in der Berufsunfähigkeitsversicherung

Was ist eigentlich der Beruf im Sinne der Berufsunfähigkeitsversicherung? Damit es sich bei einer Tätigkeit um einen Beruf in der BU-Versicherung handelt kommt es auf zwei Dinge an:

Die Tätigkeit muss dauerhaft sein. Somit fallen Ferienjobs und Studentenjobs schon einmal raus. Auch die Elternzeit, die Schule oder das Studium und sogar die Ausbildung sind damit kein Beruf.

Ihre Tätigkeit muss zumindeste dazu geeignet sein Ihren Lebensunterhalt zu verdienen. Dazu reicht es bereits aus, wenn die Absicht dazu besteht. Das ist insbesondere bei Existenzgründungen wichtig, da Sie hierbei in der Regel in den ersten Jahren mehr investieren als verdienen.

Da über diese Definition Studeten, Schüler und Auszubildende nicht als Beruf im Sinne der Berufsunfähigkeitsversicherung gelten, ist es hier besonders wichtig, dass diese in den Versicherungsbedingungen gesondert abgesichert sind.

Berufsunfähigkeit bei Beamten

Ob ein Beamter Berufsunfähig ist, kann von der Regelung von Angestelten, Arbeitnehmern und Selbstständigen abweichen. Muss aber nicht.

Besserstellungsklausel

Besonders interessant kann die Besserstellungsklausel zum Beispiel für Schüler sein. Steigen Sie als Schüler der Gesamtschule möglichst früh in eine Berufsunfähigkeitsversicherung ein, ist der Beitrag schon vergleichsweise günstig. Der Beitrag nach einem erfolgreichen Abschluss des Studiums kann aber noch günstiger sein. Hat Ihr Vertrag nun die Besserstellungsgarantie enthalten, dann prüft die Versicherung auf Ihren Wunsch nach Abschluss des Studiums, ob ihr neuer Beruf günstiger ist und stellt um.

Dienstunfähigkeitsklausel

Wenn Sie im Beamtenverhältnis stehen, dann macht es Sinn, sich bei der Wahl der Berufsunfähigkeitsversicherung auch mit einer Dienstunfähigkeitsklausel (DU-Klausel) zu beschäftigen. Aber, warum ist das so?

fiktives Anerkenntnis

Beim fiktiven Anerkenntnis tut die Versicherung nach Ablauf des Prognosezeitraums (in den meisten Fälllen sechs Monate) so, als wenn rückwirkend eine Prognose für diese Zeit möglich gewesen wäre. Einfach gesagt: Sind Sie bereits über sechs Monate wegen einer Erkrankung oder einem Unfall berufsunfähig, dann gilt diese Berufsunfähigkeit rückwirkend ab dem Eintritt der Berufsunfähigkeit als erfüllt.

Gesundheitsprüfung

Auch durch die unterschiedlichen Zeiträume der Gesundheitsprüfung lässt sich hin und wieder ein Ausschluss vermeiden.

Für bestimmte Zielgruppen wie zum Beispiel „junge Leute“ gibt es Berufsunfähigkeitsversicherungen mit verkürzter Gesundheitsprüfung. Auch damit lässt sich nicht nur so mancher Ausschluss oder Zuschlag vermeiden, sondern auch das Risiko einer Verletzung der Anzeigepflicht vermindern.

Karrieregarantie BU-Versicherung

Die Karrieregarantie in der Berufsunfähigkeitsversicherung ist eine Ergänzung zur Nachversicherungsgarantie und findet sich mittlerweile in immer mehr BU-Versicherungen wieder. Bei den BU-Tarifen gibt es eine festgelegte Obergrenze, bis zu der Sie Ihre...

Konkrete Verweisung

Die konkrete Verweisung findet sich in jeder BU-Versicherung. Auch der HDI, der mit dem Verzicht dieser Klausel wirbt, hat sie im Rahmen der Nachprüfung in seinen Bedingungen stehen.

Wenn Sie berufsunfähig sind und theoretisch noch einer anderen Tätigkeit nachgehen können, dann nennt man dies abstrakte Verweisung (theoretisch = abstrakt). Wenn Sie aber nicht nur etwas anderes machen könnten, sondern dies auch ganz konkret tun, dann wird diese Klausel wichtig. Die Versicherung prüft dann, ob die BU-Rente eingestellt werden kann, weil Sie auf diese neue Tätigkeit verwiesen werden können.

Lebensstellung

Das Kernleistungsversprechen der Berufsunfähigkeitsversicherung ist die Absicherung der Lebensstellung im Fall von Krankheit oder einem Unfall. Da die Lebensstellung also in dieser Versicherung eine so zentrale Rolle spielt, gucken wir uns diese hier einmal genauer...

Leistungsdauer

Die Leistungsdauer beschreibt den Zeitraum, bis zu welchem Zeitpunkt Sie Ihre Berufsunfähigkeitsversicherung bekommen. In der Regel können Sie Ihre Leistungsdauer bis maximal zum 67. Lebensjahr wählen. Bei einigen wenigen Versicherungen gibt es auch die Möglichkeit, dass die BU-Rente lebenslang gezahlt wird.

Mitwirkungspflichten

Wenn Sie Leistungen aus Ihrer Berufsunfähigkeits- oder Grundfähigkeitsversicherung bekommen möchten, dass mussen Sie einige Mitwirkungspflichten beachten. Was das genau ist und worauf hierbei zu achten ist, lesen Sie in diesem Beitrag.

Nachprüfung

Berufsunfähigkeits- und Grundfähigkeitsversicherungen werden in der Regel mit einer Laufzeit von vielen Jahren abgeschlossen. Oft sogar für drei bis vier Jahrzehnte. Bei längeren Berufsunfähigkeiten summiert sich die Rente damit auf einige Hunderttausende Euro. Um den Beitrag für alle Versicherten trotzdem dauerhaft bezahlbar kalkulieren zu können, müssen die Versicherungen regelmäßig prüfen, ob eine Berufsunfähigkeit nach wie vor besteht. Dies können Sie über die Nachprüfung bis zu einem Mal pro Jahr. Die Versicherung kann so überprüfen wer keinen Anspruch mehr auf seine Rente hat und die Leistung dann einstellen.

Nachversicherungsgarantie

Eine Nachversicherungsgarantie hat heute einen festen Platz in der Berufsunfähigkeitsversicherung. Durch diese Garantie haben Sie die Möglichkeit Ihre Rente später zu erhöhen. Dabei gibt es jedoch unterschiedliche Qualitäten.

Zahlbeitrag

Genau deswegen lohnt es sich immer neben dem Nettobeitrag auch den garantierten Tarifbeitrag im Blick zu haben.

Prognosezeitraum

Der Prognosezeitraum beschreibt, wie lange jemand voraussichtlich Berufsunfähig sein muss oder wie lange die Einschränkung einer Grundfähigkeit voraussichtlich anhalten muss, damit es eine Leistung gibt.

Prozessquote

Die Prozessquote in der Berufsunfähigkeitsversicherung zeigt an wie viele Gerichtsprozesse gegen eine Versicherung geführt wurden. Dabei wird die Anzahl der Prozesse ins Verhältnis mit der Anzahl der beantragten Berufsunfähigkeitsrenten gesetzt.

Diese Kennzahlen werden von verschiedenen Ratingunternehmen erhoben.

Allerdings geben diese Zahlen mehr Fragen als Antworten auf:

Qualitative und quantitative Berufsunfähigkeit

Bei der qualitativen Bewertung gucken wir uns Ihre Kerntätigkeiten an. Müssen Sie zum Beispiel als Unternehmensberater oder Ingenieur regelmäßig mit dem Flugzeug reisen und können diese Reisen nicht sinnvoll mit anderen Verkehrsmitteln durchführen, dann ist die Flugreise eine Kerntätigkeit. Wenn Sie aus gesundheitlichen Gründen nicht mehr fliegen dürfen, dann sind Sie berufsunfähig. Der zeitliche Umfang ist dabei egal.

Bei der quantitativen Betrachtung geht es hingegen um die tatsächliche Arbeitszeit. Wenn Sie wegen einer Krankheit oder einem Unfall weniger als 50% Ihrer vorherigen Arbeitszeit arbeiten können, dann sind Sie berufsunfähig. Auf einen Arbeitstag mit 8 Stunden bedeutet das also, dass Sie bereits berufsunfähig sind, wenn Sie pro Tag zum Beispiel maximal noch drei Stunden arbeiten können.

Risikoausschluss

Beim Abschluss einer Berufsunfähigkeitsversicherung kann es sein, dass die Versicherung mit Ihnen einen Risikoausschluss vereinbaren will. Das kann dann der Fall sein, wenn Sie wegen einer Erkrankung oder eines besonderen Hobbys ein höheres Risiko für die Versicherung darstellen.

Risikoprüfung

Damit eine Versicherungsgesellschaft entscheiden kann, ob Sie einen Kunden in der Berufsunfähigkeitsversicherung oder Grundfähigkeitsversicherung aufnimmt, führt Sie vorab eine Risikoprüfung durch.

Die Risikoprüfung umfasst hierbei neben dem Gesundheitszustand auch Freizeitrisiken, das Einkommen, bestehende Versicherungen und die ausgeübte Tätigkeit.

Risikoüberschuss

Die Differenz zwischen dem Tarifbeitrag und dem zu zahlenden Beitrag in der Berufsunfähigkeitsversicherung entsteht zum großen Teil durch den Risikoüberschuss.

Bei diesem Risikoüberschuss handelt es sich um einen Gewinn der Versicherungsgesellschaft. Dieser entsteht, weil nicht jeder mit einer Berufsunfähigkeitsversicherung auch wirklich berufsunfähig wird. Davon müssen Sie als Kunde mindestens 90% zurückbekommen.

Werden mehr Kunden berufsunfähig als von der Versicherung kalkuliert, dann können diese Überschüsse auch fallen.

Risikovoranfrage

Vermeiden Sie den „Gießkannen-Fehler“!

Vielleicht haben Sie schon öfter davon gelesen, dass Sie bei möglichst vielen Versicherungsgesellschaften gleichzeitig eine Risikovoranfrage stellen sollen. Ihnen wird also geraten nach dem Gießkannen-Prinzip über den Markt zu gehen.

Mein Tipp: wenn Sie das tun, dann begehen Sie einen großen Fehler.

Eine Kundin von mir hat es mit dem besagten „Tipp“ versucht und dabei eine schlechte Erfahrung gemacht. Jedes Mal sollte ihre Neurodermitis ausgeschlossen werden.

Erst mit meiner Hilfe konnten wir Versicherungsschutz ohne den Ausschluss der Neurodermitis erreichen.

Risikozuschlag

Wenn die Versicherung bei der Risikovoranfrage oder der Antragsstellung feststellt, dass der Versicherungsschutz nicht zu normalen Konditionen angenommen werden kann, dann wird neben einem Risikoausschluss auch gerne einmal ein Risikozuschlag vereinbart.

Auf den ersten Blick ist ein Risikozuschlag immer ärgerlich. Sie müssen dadurch nämlich einen höheren Beitrag bezahlen. Aber es ist nicht immer ganz so schlimm, wie es auf den ersten Blick aussieht.

Schadenminderungspflicht

Immer wieder ist in der Berufsunfähigkeitsversicherung die Rede von einer Schadenminderungspflicht. Gemeint ist damit, dass Sie als Versicherungsnehmer die Pflicht haben, Ihren Schaden so gering wie möglich zu halten und alles Zumutbare dafür zu tun.

Das klingt auch erst einmal logisch. Und eine solche Schadenminderungspflicht gibt es auch tatsächlich. Allerdings hat sie nichts mit der Berufsunfähigkeitsversicherung oder der Grundfähigkeitsversicherung zu tun.

Das hat grundsätzlich zwei wichtige Gründe: lesen Sie hier weiter.