Die Berufsunfähigkeitsversicherung der Zurich nennt sich Berufsunfähigkeits-Schutzbrief.

In diesem detaillierten BU-Test nehmen wir den Tarif der Schweizer genau unter die Lupe und gucken, was die Zurich Berufsunfähigkeitsversicherung kann und für welche Berufe diese besonders gut geeignet ist und für wen nicht.

Sollen wir Ihnen das Thema näher erklären?

Falls Sie spezielle Fragen haben, die in diesem Text nicht beantwortet werden können, zögern Sie nicht uns zu kontaktieren!

Wie gut sind die Bedingungen der Zurich BU?

Bei der Bewertung der BU-Tarife achte ich sehr genau auf die Formulierungen der Versicherungsbedingungen. Wichtig ist mir dabei eine klare Sprache und möglichst wenige „Kann-Formulierungen“.

Dass keine Berufsunfähigkeitsversicherung am Markt alles kann und kein Versicherer für jeden Beruf das beste Preis-Leistungs-Verhältnis bieten kann, sollte dabei klar sein.

Es gibt jedoch einige grundlegenden Klauseln, die aus meiner Sicht von elementarer Bedeutung sind. Deswegen heißen diese auch DIE BU-Profi MUST HAVES.

Dabei handelt es sich um:

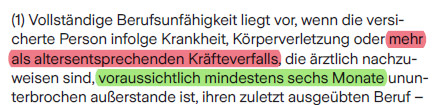

- Regelungen zum Prognosezeitraum

- der Frage, ob ein Kräfteverfall mehr als altersentsprechend sein muss

- ob auf die abstrakte Verweisung verzichtet wird

- wie die Regelungen zur konkreten Verweisung sind

- ob sich die Absicherung auf den zuletzt ausgeübten Beruf in ihrer konkreten Ausgestaltung bezieht

und noch einige Punkte mehr.

Weil diese MUST HAVES das Fundament der BU-Versicherung darstellen, sollten ausnahmslos alle diese Punkte pro Kunde geregelt sein.

Die Zurich BU schafft das leider nicht vollständig.

So ist nur der mehr als altersentsprechende Kräfteverfall versichert. Hierzu gibt es zwar bis dato kaum Fälle, in denen es in der Leistung konkret auf diesen Unterschied ankam, aber für die Zukunft sehe ich bei sich verändernden Arbeitsmärkten und deutlich zunehmender technologischer Entwicklung durchaus eine Relevanz dieser Klausel.

Die gute Nachricht: das war es auch schon mit den nicht erfüllten MUST HAVES. Alle anderen Klauseln im BU-Schutzbrief der Zurich sind recht ordentliche geregelt. Das beutet zwar nicht, dass es keine Luft nach oben gibt, es reicht aber schon einmal aus, um im Falle der Berufsunfähigkeit möglichst wenig mit dem Versicherer diskutieren zu müssen.

Schnellere Leistung bei Arbeitsunfähigkeit?

Die Zurich bietet gegen Mehrbeitrag die Möglichkeit, eine AU-Klausel in Ihre Berufsunfähigkeitsversicherung gegen einen zusätzlichen Beitrag einzuschließen. Diese zahlt bereits dann eine Leistung in Höhe der BU-Rente, wenn Sie 6 Monate am Stück arbeitsunfähig sind. Damit es keine Probleme mit dem Krankentagegeld der privaten Krankenversicherung gibt, hat die Zurich diese Leistung konkret als Arbeitsunfähigkeitsleistung deklariert.

Allerdings ist diese Leistung der Zurich Versicherung auf maximal 24 Monate in der gesamten Laufzeit begrenzt. Das ist im Vergleich zum Markt ok, da es einige Versicherer gibt, die immer noch maximal für 12 Monate Arbeitsunfähigkeitsleistungen zahlen, mit der Baloise, der Condor, dem Volkswohl Bund, der Inter Risk und Die Bayerische gibt es aber auch BU-Versicherer, die bereits bis zu 36 Monate leisten.

Ein Vorteil im Vergleich zu manch anderen Angeboten ist dabei, dass die Zurich auf den zeitgleichen Antrag der Berufsunfähigkeitsrente verzichtet. Dadurch kann die Rente wegen Arbeitsunfähigkeit schneller beantragt werden und konkurriert nicht mit eventuell vorhandenem Krankentagegeld.

Bei der Zurich kann es allerdings auch von Vorteil sein, direkt die BU-Prüfung mit anzustoßen. Sollten Sie nämlich ein Krankentagegeld von Ihrer privaten Krankenversicherung erhalten und dieses wird aufgrund von Berufsunfähigkeit eingestellt, löst dies direkt die BU-Zahlung aus.

Ob diese Klausel bei Abschluss des Vertrags reingehört, ist tatsächlich nur individuell in der Beratung zu klären. Es gibt Vorteile, aber ohne fehlt auch nichts zum vollen Versicherungsschutz.

Hohe Bedingungsqualität im Allgemeinen mit einigen kleinen Schwächen

Um große Schwächen bei der selbstständigen Berufsunfähigkeitsversicherung der Schweizer zu finden, muss man tatsächlich lange suchen.

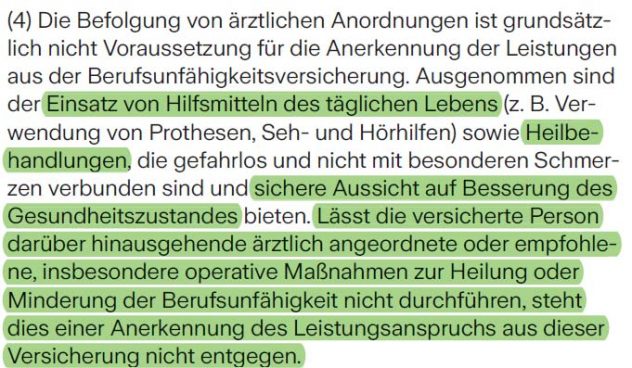

Angefangen von der Arztanordnungsklausel, die beschreibt, welche Behandlungen Sie im Leistungsfall durchführen müssen, um Ihre BU-Leistung nicht zu gefährden.

Arztanordnungsklausel der Zurich BU

Bei diesem Tarif muss der Versicherte Heilbehandlungen durchführen lassen, die sichere Aussicht auf Besserung des Gesundheitszustandes bieten. Das Wort „Maßnahmen“ findet keine Anwendung.

Auch hier ließen sich noch ein paar Details verbessern, wie zum Beispiel die Anwendung von lediglich einfachen Heilbehandlungen oder dem Verzicht auf die Durchführung Chemo- und Strahlentherapien und Sucht- und Entzugsbehandlungen.

Das ist aber bereits „jammern“ auf sehr hohem Niveau.

Aus der Infektionsklausel erhalten Sie bereits dann Ihre volle BU-Leistung, wenn Sie aufgrund einer Infektion zwar noch arbeiten können, dies aber gemäß des §31 Bundesinfektionsschutzgesetz verboten wird und sich dieses Verbot über mindestens sechs Monate streckt.

Hierbei erhalten Sie auch dann eine Leistung, wenn sich das Tätigkeitsverbot auf mindestens 50% Ihrer Tätigkeit erstreckt.

Ein kleines Manko ist die Möglichkeit Seitens der Zürich, dass in Ausnahmefällen ein befristetes Anerkenntnis der BU-Leistung ausgesprochen werden kann. Zwar ist diese Möglichkeit nur unter strengen Voraussetzungen möglich, trotzdem ist es von Nachteil für Sie, da Sie nach Ablauf der Befristung wieder in der Nachweispflicht sind.

Absicherung gegen Berufsunfähigkeit für Schüler, Studenten und Azubi

Wer bereits für sein Kind im Schüleralter die Zurich Berufsunfähigkeitsversicherung abschließen möchte, hat Pech gehabt. Für Schülerinnen und Schüler bietet die Zurich Gruppe Deutschland leider aktuell noch keinen Tarif gegen Berufsunfähigkeit an. Sie können maximal auf eine Erwerbsunfähigkeitsversicherung (EU-Rente) zurückgreifen, die dann zum Beginn ins Studium oder in die Berufsausbildung in eine BUV ohne erneute Gesundheitsprüfung umgestellt werden kann.

Da es am Markt bereits viele sehr gute selbstständige Berufsunfähigkeitsversicherungen für Schülerinnen und Schüler gibt, macht dieser „Move“ jedoch recht wenig Sinn.

Wer hingegen bereits im Studium ist oder mit seiner Berufsausbildung begonnen hat, kann eine Zurich BU-Versicherung abschließen.

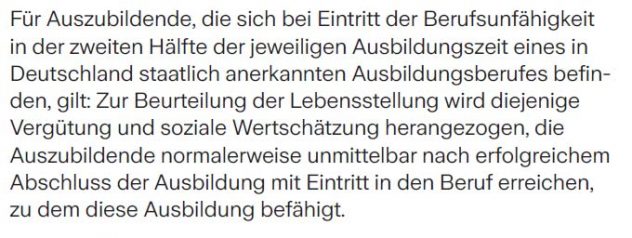

Zurich BU-Versicherung für Azubis

Sind Sie bei Abschluss des Vertrags oder Umwandlung aus der Erwerbsunfähigkeitsversicherung Azubi, dann sind Sie lediglich mit der Lebensstellung eines Auszubildenden versichert. Werden Sie nun berufsunfähig und üben tatsächlich einen anderen Beruf aus, zum Beispiel, weil Sie eine neue Ausbildung beginnen, kann die Zürich Sie sehr schnell auf diese neue Tätigkeit konkret verweisen und die BU-Rente einstellen.

Das gelingt nicht mehr, wenn Sie die erste Hälfte der Ausbildung hinter sich haben. Ab der zweiten Hälfte der Ausbildungszeit bewertet die Versicherung die Lebensstellung, die normalerweise mit erfolgreichem Ausbildungsabschluss erreicht wird.

Für Studierende sieht die Regelung beinahe identisch aus. Auch hier wird in der ersten Hälfte der Regelstudienzeit lediglich die Lebensstellung im Studium bewertet, ab der zweiten Hälfte gilt dann hingegen die Vergütung und Wertschätzung, die regelmäßig mit dem jeweiligen Studium nach Abschluss erreicht wird.

Im Vergleich zum Markt schneidet die Zurich Berufsunfähigkeitsversicherung für Auszubildende nicht so gut ab. Viele gute Versicherungen haben bereits ab Beginn der Ausbildung die später zu erreichende Lebensstellung abgesichert.

Im Studium ist die Berufsunfähigkeitsversicherung der Schweizer dann wieder gut im Wettbewerb, da sich so gut wie keiner traut eine bessere Regelung anzuwenden.

Berufsunfähigkeitsversicherung Zurich: das sind die Zielgruppen

Auch Arbeitende in Kammerberufen sollten sich dringend privat gegen Berufsunfähigkeit absichern. Die Berufsunfähigkeitsversicherung aus den Versorgungswerken leitet erst bei vollständiger Berufsunfähigkeit und bietet somit erst im absoluten Worst Case eine Berufsunfähigkeitsrente.

Damit Sie sich darauf nicht verlassen brauchen, bietet die Zurich speziell für ausgewählte Kammerberufe ein paar Besonderheiten an.

Für freiberuflich tätige Rechtsanwälte, Patentanwälte, Notare, Wirtschaftsprüfer, vereidigte Buchprüfer, Steuerberater und Steuerbevollmächtigte verzichtet der Tarif vollständig auf die Prüfung einer möglichen Umorganisation im Leistungsfall.

Gehören Sie zu einer der eben genannten Berufe, dann prüft die Versicherung nicht, ob Sie Ihren Arbeitsplatz so weit umorganisieren können, dass Sie weiterhin ohne erhebliche Einkommenseinbußen weiterarbeiten können.

Für alle Kunden, die in einer anderen selbstständigen Tätigkeit arbeiten oder freiberuflich tätig sind, gilt dieser Verzicht, wenn diese einen akademischen Abschluss haben und zu mindestens 90 % ihrer Arbeitszeit mit verwaltenden und organisatorischen Tätigkeiten verbringen.

Und die Zurich verzichtet auf die Prüfung der Umorganisation bei allen Betrieben, die in den letzten drei Jahren vor Eintritt der Berufsunfähigkeit durchgängig mindestens 10 Vollzeitmitarbeitende beschäftigt hat.

Die Regelung „Akademiker + 90 % Bürotätigkeit“ ist mittlerweile bei vielen anderen BU-Tarifen zu finden. Auch die Zielgruppe von diversen Kammerberufen hat bereits Einzug in einige gute Berufsunfähigkeitsversicherungen gefunden. Jedoch bietet die Zurich Versicherung mit den MINDESTENS 10 Mitarbeitern ein Novum. Zumindest ich kenne keinen zweiten Versicherer mit einer vergleichbaren Regelung.

Die meisten anderen Gesellschaften gehen hier den Weg auf die Prüfung zu verzichten, wenn das Unternehmen WENIGER als 5 Mitarbeiter (bei der Condor weniger als 10 Mitarbeiter) beschäftigt.

Damit hat diese BU-Versicherung ein schönes Angebot für eine weitere Zielgruppe. Auf Anhieb fallen mir dabei gleich mehrere Unternehmen als Zielgruppe ein, wie zum Beispiel Handwerksmeister und Eventagenturen.

Wann können Sie den Versicherungsschutz erhöhen?

Die Nachversicherungsgarantie heißt bei der Zurich „Lebensphasenkonzept“.

Wichtig ist vorab zu wissen, dass hierbei zwar auf neue Gesundheitsfragen verzichtet wird, der Versicherer jedoch einen eventuell neuen Beruf, neue Hobbys, den aktuellen Raucherstatus und auch Körpergröße und -gewicht abfragen darf.

Besser wäre der Verzicht auf die komplette Risikoprüfung.

An Anlässen, nach denen eine Erhöhung vorgenommen werden kann, sparen die Schweizer jedoch nicht. Das verwundert allerdings auch nicht, denn sogar die eher nicht so wichtigen Ereignisse wie die Scheidung gehören (warum auch immer) zu den Ratingkriterien von Franke und Bornberg und Co.

Zusätzlich besteht eine einmalige Erhöhungsmöglichkeit innerhalb der ersten fünf Vertragsjahre. Diese zusätzliche Rente ist dann allerdings erst nach einer Wartezeit von sechs Monaten aktiv.

Mit allen Nachversicherungen lässt sich die Rente leider nur auf maximal 2.500,- Euro monatlich erhöhen. Zwar ist die Zurich mit dieser Grenze nicht alleine, aber für die eigentlich angestrebten Zielgruppen ist das viel zu wenig.

Erschwerend kommt bei der Nachversicherung aus meiner Sicht noch hinzu, dass diese ausgeschlossen ist, wenn Sie innerhalb der letzten 10 Jahren mindestens sechs Monate am Stück arbeitsunfähig waren. Auch dann, wenn Sie gar keinen Leistungsantrag gestellt hatten.

Leider ist auch die Beitragsdynamik zum Inflationsausgleich auf maximal 3 % begrenzt. In sämtlichen akademischen Berufen wie Ingenieuren, Architekten, Anwälten, Ärzten, Rechtsanwälten, Tätigkeiten im IT-Bereich und vielen weiteren sind die Einkommenssprünge hingegen deutlich höher und können so dauerhaft nicht adäquat abgesichert werden.

Zurich Berufsunfähigkeitsversicherung Test: Wie gut ist diese Versicherung?

Nur, weil eine Versicherung bei den Stiftung Warentest / Finanztest, Franke und Bornberg, Morgen & Morgen oder Focus Money sämtliche Höchstbewertungen bekommt, bedeutet das nicht, dass sie auch in unserem BU-Profi Test gut wegkommt.

Neben den Versicherungsbedingungen im Allgemeinen bewerten wir auch den Nutzen für unterschiedliche Zielgruppen.

Insgesamt kann man sagen, dass es den Schweizern gelungen ist, ein sehr gutes Produkt am Markt zu positionieren. Richtige Schwachstellen sind nur sehr schwer zu finden.

Es fehlt allerdings auch an echten Highlights. Zwar versucht man im Hause Zurich einige freiberufliche Kammerberufe mit einem umfangreichen Verzicht auf die Umorganisation im Leistungsfall in den Fokus zu stellen, doch fehlt es genau für diese Gruppe an ausreichend Möglichkeiten zur Nachversicherung.

Damit schneidet diese BU-Versicherung keineswegs schlecht ab, mir fehlt es jedoch deutlich an Mehrwerten für bestimmte Berufsgruppen.

Wie viel müssen Sie für die BU-Rente bis zum 67. Lebensjahr investieren?

Als 38-jähriger Steuerberater bezahlen Sie für 2.500,- Euro Rentenhöhe einen monatlichen Beitrag in Höhe von 100,67 Euro im Monat.

Zum Vergleich dazu kostet die gleiche Versicherungssumme bei der Nürnberger 84,37 Euro, bei der Baloise 85,18 Euro und bei der Condor im Tarif Comfort 88,07 Euro.

Während ein 1994 geborener Account Manager für 2.100,- Euro Monatsrente im Leistungsfall bei der Allianz 98,71 Euro, beim HDI 99,36 Euro und bei der LV1871 investieren muss, kostet ihn diese Absicherung bei der Zürich 96,46 Euro monatlich.

Ein Vertriebscontroller zahlt bei der Zurich-BU für 2.500,- Euro einen Zahlbeitrag von 115,22 Euro, wenn er den Vertrag im Alter von 34 Jahren abschließt.

Die Bayerische verlangt monatlich 102,82 Euro, die Alte Leipziger 101,71 Euro und die Baloise sogar nur 82,05 Euro.

Als Softwareentwickler mit Baujahr 1994 sind für die gleichen 2.500,- Euro bei der Zurich 84,21 Euro zu bezahlen.

Die LV1871 liegt hier fast identisch bei 83,48 Euro und die Hannoversche sogar nur bei 75,15 Euro. Wobei es sich im Fall der Hannoversche schon um den Plus Tarif handelt, bei dem bereits die AU-Klausel enthalten ist.

Insgesamt ist diese Berufsunfähigkeitsversicherung damit preislich im Mittelfeld im Vergleich mit sehr guten Versicherern zu finden. Da stellt sich natürlich die Frage „warum soll es dann ein BU-Schutzbrief sein?“.

Vielleicht verfügt dieser Anbieter über eine sehr gute Risikoprüfung!? Das werden wir demnächst mit ein paar Risikovoranfragen testen und unser Fazit damit komplettieren.

Was können wir für Sie tun? Melden Sie sich am besten über unser Kontaktformular oder tragen sich direkt einen Termin zum kostenlosen Kennenlernen ein.

0 Kommentare