Fast jede Berufsunfähigkeitsversicherung bietet mittlerweile eine Arbeitsunfähigkeits-Klausel, auch AU-Klausel genannt, an. Da stellt sich zwangsläufig die Frage wie sinnvoll diese Klausel ist und wer sie braucht?

Worum geht es in der BU-Versicherung?

In den Bedingungen der Berufsunfähigkeitsversicherung heißt es „wer seine zuletzt ausgeübte Tätigkeit, wie sie ohne gesundheitliche Einschränkungen ausgestaltet war, (…) nicht mehr ausüben kann, ist berufsunfähig.“ Dabei kommt es auf die konkrete Gestaltung der Tätigkeit an. Also unter anderem darauf, was Sie den ganzen Tag machen, was Ihre Aufgaben und was Ihre Kerntätigkeiten sind.

Um die BU-Leistung zu erhalten prüft die Versicherung nun, ob Sie wegen einer Krankheit oder einem Unfall (mindestens) 50% dieser Tätigkeiten nicht mehr ausüben können oder ob Ihre Kerntätigkeiten nicht mehr möglich sind.

Bei einem Gutachter für Dächer ist die Kerntätigkeit leicht ausgemacht. Kommt er nicht mehr auf das Dach, dann kann er keine Gutachten mehr schreiben. Es gibt aber auch viele Berufe und Tätigkeiten, bei denen nicht so einfach zwischen Kern- und Hilfstätigkeiten unterschieden werden kann. In solchen Fällen kann die Prüfung, ob Sie berufsunfähig sind, länger dauern und komplizierter werden. Das gilt vor allem auch für leitende Angestellte oder Selbstständige.

Sollen wir Ihnen das Thema näher erklären?

Wie kann die AU-Klausel helfen?

Die Arbeitsunfähigkeitsklausel ist bei einigen BU-Versicherungen schon obligatorisch enthalten, bei anderen muss sie gegen einen Mehrbeitrag eingeschlossen werden. Wenn Sie diese in Ihrem Vertrag eingeschlossen haben, dann erhalten Sie eine Leistung in Höhe Ihrer Berufsunfähigkeitsrente, wenn Sie mindestens 6 Monate ohne Unterbrechung arbeitsunfähig krankgeschrieben sind. Dabei ist es erst einmal egal, ob Sie auch eine Berufsunfähigkeitsrente bekommen wurden.

Definition Arbeitsunfähigkeitklausel BU-Versicherung der Condor 01.2020

Ein großer Vorteil ist, dass Sie jetzt in aller Ruhe und ohne finanziellen Druck den Leistungsantrag für Ihre Berufsunfähigkeitsrente stellen können. Zusätzlich ist der Nachweis einer Arbeitsunfähigkeit (Krankschreibung) sehr leicht zu erbringen.

Auf diese Besonderheiten sollten Sie achten

Die Arbeitsunfähigkeitsklauseln unterschreiden sich teilweise sehr deutlich am Markt. Wenn Sie den größtmöglichen Mehrwert haben möchten, dann achten Sie auf die folgenden Punkte.

Die AU-Leistung sollte unabhängig vom Antrag auf eine Berufsunfähigkeitsrente gezahlt werden.

Bei einigen Versicherungen wie zum Beispiel bei er Allianz oder der Condor haben Sie nur dann einen Anspruch auf die Rente bei Arbeitsunfähigkeit, wenn Sie gleichzeitig Ihre BU-Rente beantragen. Damit wird der Vorteil der AU-Klausel aber arg überschaubar, denn genau die oben beschrieben Vorteile fallen dann für Sie weg.

Antrag auf BU bei AU Leistung Condor 01.2020

Die Versicherung sollte den Nachweis nicht vom §5 des Entgeltfortzahlungsgesetz abhängig machen

Gerade bei Selbstständigen und Freiberuflern kann die AU-Klausel wegen der sehr umfangreichen Tätigkeitsfelder ein Segen sein. Genau deswegen ist es wichtig, dass die Versicherung auch Bescheinigungen annehmen, die nicht zwingend der Form der AU-Bescheinigung eines Angestellten (gelber Schein) entsprechen müssen. Zum Beispiel hat die Bayerische das sehr gut gelöst und bietet so für Angestellte, Selbstständige und auch Hausfrauen und Hausmänner eine sichere Lösung an.

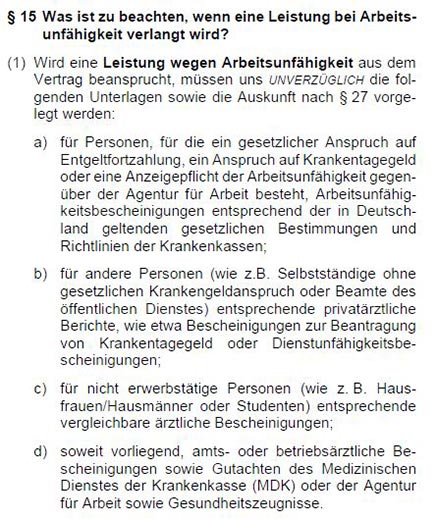

Nachweis Arbeitsunfähigkeit BU Versicherung die Bayerische 10.2020

Achten Sie auf einen möglichst langen Leistungsbezug der AU-Leistung

Die Condor Lebensversicherung hat vor einigen Jahren als erster und lange einziger Versicherer eine Leistung bei Arbeitsunfähigkeit in Ihrer Berufsunfähigkeitsversicherung versichert. In den älteren Verträgen der Condor wird die Rente so lange gezahlt, wie die Arbeitsunfähigkeit bescheinigt wird bzw. bis die Leistungsdauer abläuft.

Wenn Sie heute eine Berufsunfähigkeitsversicherung abschließen, dann werden Sie keinen Tarif mehr bekommen, der über einen so langen Zeitraum eine Rente wegen Arbeitsunfähigkeit bezahlt. In den aktuellen Verträgen liegt die Leistungsdauer zwischen 18 und 36 Monaten. Die vollen drei Jahre Leistung bekommen Sie zum Beispiel bei der Basler, der Condor, der Bayerischen im Tarif Prestige und dem Volkswohl Bund.

Einen ausführlichen Vergleich finden Sie in meinem Beitrag Beste Berufsunfähigkeitsversicherung: Worauf kommt es an?

Was passiert bei rückwirkender BU-Rente?

Wenn Sie nach 6 Monaten Ihre Rente wegen einer Arbeitsunfähigkeit beantragen und sich Ihr Gesundheitszustand auf absehbare Zeit nicht verbessert, dann macht es Sinn die Berufsunfähigkeitsrente zu beantragen. Je nachdem ab wann Ihre Berufsunfähigkeit anerkannt wird, erhalten Sie diese Leistung rückwirkend. Also zeitlich mit den bereits gezahlten AU-Leisungen.

Was passiert nun?

Beide Renten gleichzeitig gibt es nicht. In diesem Fall hat die BU-Rente vorrang und die bereits gezahlten AU-Leistungen werden Ihnen wieder gutgeschrieben. Sie können also zu einem späteren Zeitpunkt erneut Leistungen wegen Arbeitsunfähigkeit in Anspruch nehmen.

Für wen sich eine Arbeitsunfähigkeitsklausel aus meiner Sicht lohnt

Aus meiner Sicht bietet sich diese vereinfachte Leistung vor allem für Berufe und Tätigkeiten an, die sehr umfangreich und nicht immer klar zu fassen sind. Zum Beispiel können freiberufliche Architekten, Steuerberater, Ärzte und Unternehmensberater besonders von dieser Zusatzklausel profitieren.

0 Kommentare