„Eine Berufsunfähigkeitsversicherung für Ingenieure? Das ist doch Quatsch!?“ – höre ich sehr oft. Begründet wird das dann meistes damit, dass Ingeniere in der Regel einen großen Anteil an Bürotätigkeiten haben und kaum körperlich „ran müssen“.

„Eine Berufsunfähigkeitsversicherung für Ingenieure? Das ist doch Quatsch!?“ – höre ich sehr oft. Begründet wird das dann meistes damit, dass Ingeniere in der Regel einen großen Anteil an Bürotätigkeiten haben und kaum körperlich „ran müssen“.

Deswegen habe ich in diesem Blog die wichtigsten Fragen und Antworten zum Thema „Berufsunfähigkeitsversicherung für Ingenieure“ zusammengefasst.

Wie wichtig ist eine Berufsunfähigkeitsversicherung für Ingenieure überhaupt?

Eine BU-Versicherung gehört, neben der Privathaftpflichtversicherung, zu den existenzsichernden Policen. Wenn Sie aus gesundheitlichen Gründen oder wegen eines Unfalls nicht mehr in Ihrem letzten Beruf arbeiten können und dadurch Ihre Lebensstellung verlieren, sind Sie mit einer Berufsunfähigkeitsversicherung vor dem wirtschaftlichen Absturzt sicher.

In meinem Blogbeitrag „eine Berufsunfähigkeitsversicherung ist totaler Quatsch“ habe ich bereits ein paar Beispiele dazu aufgearbeitet.

Wie hoch ist das Risiko berufsunfähig zu werden?

Oft wird behauptet, dass jeder vierte aufgrund eines körperlichen Gebrechen oder einer Krankheit nicht mehr bis zur Rente arbeiten kann. Diese Werte sind jedoch zu hoch gegriffen beziehungsweise werden oft ganz falsch interpretiert.

Tatsächlich dauern viele Leistungsfälle gar nicht bis zum Renteneintritt an – dazu gleich noch etwas ausführlicher – und somit verlaufen viele Fälle von Berufsunfähigkeit temporär.

Das Risiko, dass Sie im Laufe Ihres Lebens jedoch Ihre BU-Police in Anspruch nehmen müssen, und sei es nur für wenige Jahre, ist sehr hoch.

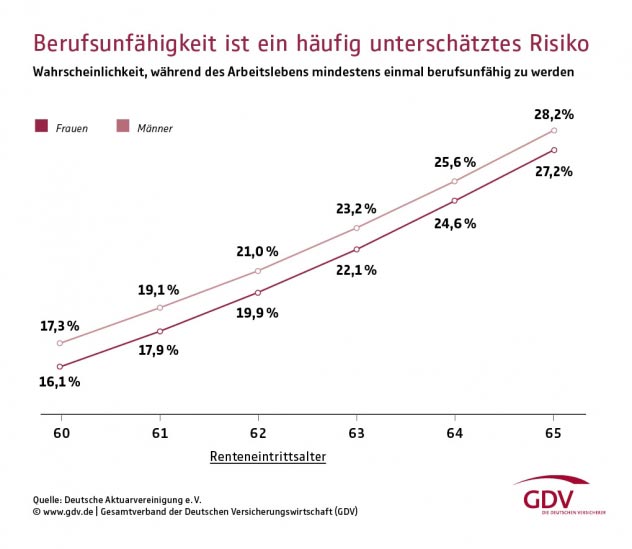

Diese Grafik des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV) zeigt das statistische Risiko an mindestens einmal im Laufe seines Berufslebens berufsunfähig krank zu sein.

Eine Frau, die voraussichtlich mit dem 65. Lebensjahr in Altersrente gehen kann, wird mit einer Wahrscheinlichkeit von 27,2% berufsunfähig.

Ein Mann trägt sogar ein um 1% höheres Risiko.

Kann ich als Ingenieur überhaupt berufsunfähig werden?

Ganz klar – JA!

Die meisten Menschen haben schlimme körperliche Gebrechen wie eine Querschnittslehmung im Kopf, wenn sie an Berufsunfähigkeit denken.

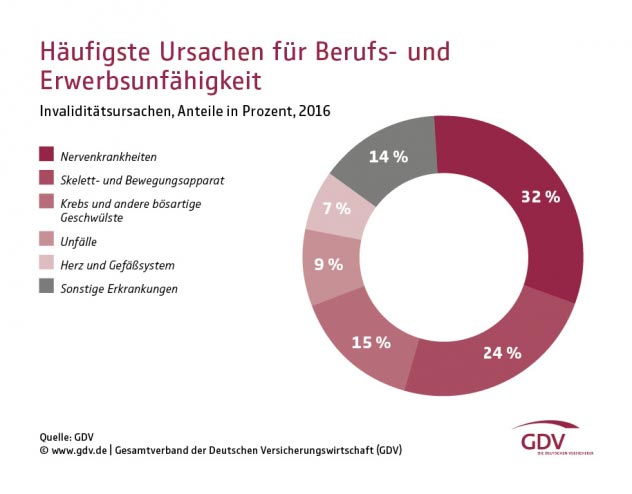

Dabei sind die Gründe vielseitig und auch hier bediene ich mich den aktuell zugänglichen Leistungsfällen vom GDV.

Wobei der GDV bei der groben Zusammenfassung der Erkrankungen die psychischen Krankheiten mit den Nervenkrankheiten zusammengeworfen hat.

Gerade für Ingenieure ergibt sich daraus ein sehr hohes potentielles Risiko berufsunfähig zu werden.

Sollen wir Ihnen das Thema näher erklären?

Falls Sie spezielle Fragen haben, die in diesem Text nicht beantwotet werden können, zögern Sie nicht uns zu kontaktieren!

Berufsunfähigkeitsversicherung für Ingenieure: darauf sollten Sie achten!

Eine „goldene Regel“ vorweg. Holen Sie Sich fachmännische Hilfe. Gerade bei der Aufbereitung Ihrer Gesundheitshistorie kann jeder Fehler eine Ablehnung der späteren BU-Rente zur Folge haben. Grade auch bei Ingenieuren.

In fast jeder Beratung wird nach Durchsicht der Krankenakten und Anfrage bei der Krankenkasse aus einem „also ich war in den letzten 10 Jahren gesund und war höchstens mal wegen einem Schnupfen beim Arzt“ eine Aufbereitung aus mehreren DIN A4 Seiten, die um einige ärztliche Berichte ergänzt werden muss.

Eines ist wichtig: Geprüft werden die Unterlagen eh. Entweder bei der Antragsstellung oder im Leistungsfall. Die Frage, die Sie Sich stellen sollten ist: wann habe ich mehr Zeit und Kraft dazu?

Die Versicherungsbedingungen müssen passen

Kommen Sie gerade erst aus dem Studium und starten in Ihren Beruf oder sind Sie schon ein paar Jahre dabei?

Wie sieht Ihre Familienplanung aus? Wollen Sie ein paar Jahre Elternzeit einlegen wenn der Nachwuchs kommt?

Welche Möglichkeiten soll Ihre Versicherung haben um die Rentenhöhe bei Karrieresprüngen anzupassen?

Ist der Schritt in die berufliche Selbstständigkeit geplant?

Alle diese und noch viele weitere Fragen spielen bei der Auswahl des richtigen Anbieters und des passenden Tarifes eine große Rolle.

Ingenieure brauchen eine speziell auf den Bedarf abgestellte Absicherung

Ein weiterer (recht) häufiger Fehler ist die fehlerhafte Ermittlung der Absicherungshöhe (=Höhe der Berufsunfähigkeits-Rente).

Es gibt zahlreiche Versicherungsvermittler, Onlineportale oder Verbraucherorganisationen die eine Rente in Höhe von 60-80% des Nettoeinkommens empfehlen.

Das hört sich manchmal sogar schlüssig an. Die Fehler, die Sie hier aber machen können, kosten Ihnen später einmal Ihre Existenz.

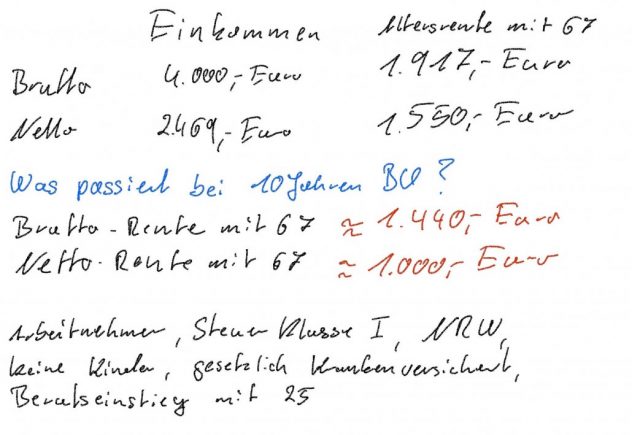

Wenn Sie berufsunfähig werden, hat das direkten Einfluss auf Ihre Altersrente. Sie zahlen während Ihrer Berufsunfähigkeit normalerweise keine Beiträge mehr in die geseztliche Renten-Versicherung ein.

Wenn Sie 10 Jahre lang aufgrund von Berufsunfähigkeit nicht mehr in die Sozialsysteme eingezahlt haben, fehlen Ihnen rund 25-30%

Wenn es Ihnen also gesundheitlich schlecht geht müssen Sie, mehr als zuvor, private Altersvorsorge betreiben. Wie genau stellen Sie das an, von 80% Ihres letzten Einkommens?

Dabei stellt sich eventuell für Sie sogar noch eine weitere Frage: wer zahlt Ihre Krankenversicherung? Da diese Thematik aber schon sehr vom eigentlichen Thema abweicht, werde ich sie hier nicht im Detail thematisieren.

Meine Empfehlung: Sichern Sie mindestens Ihr aktuelle Nettoeinkommen ab!

Allerdings geht dies nicht bei jeder Versicherungsgesellschaft. Bei vielen ist bereits bei 80% des Nettoeinkommens schluss. Hier hilft es also von Beginn an zu prüfen welche Anbieter die BU-Rentenhöhe über das Brutto-Einkommen berechnen.

Eine Erweiterung sollte bei steigendem Einkommen möglich sein

In der Regel haben Ingenieure gute Gehalts-Perspektiven und Aufstiegschancen. Weil Ihre Berufsunfähigkeits-Versicherung aber bei Abschluss gewisse Grenzen in der Absicherungshöhe hat, sollte Ihr Vertrag die Möglichkeit haben diesen später anzupassen.

Ein wichtiges Instrument ist dabei die Beitrags-Dynamik. Diese sorgt dafür, dass Ihr Vertrag jedes Jahr (oder wahlweise auch in anderen Inervallen) um einen vereinbarten Prozentsatz steigt. Beziehungsweise die Berufsunfähigkeits-Rente aus Ihrem Vertrag.

Dynamik ist aber nicht gleich Dynamik. Von Versicherung zu Versicherung gibt es viele Unterschiede, die vor allem für Ingenieure wichtig sein können.

Einige Anbieter stoppen die Erhöhung schon ab einer BU-Rente von 2.500,- Euro im Monat. Andere wiederrum lassen Erhöhungen in unbegrenzter Höhe zu.

Auch die Flexibilität der Erhöhungen wird von Versicherer zu Versicherer anders gehandhabt. In der Regel können Sie zwei Jahre in Folge der Erhöhung widersprechen ohne Ihr Recht auf weitere Anpassungen zu verlieren. Einige Tarife sehen hier aber lediglich ein Jahr aussetzen vor. Bei anderen ist ein Aussetzen beliebig oft möglich. Sie können dann jederzeit wieder Einsteigen.

Die Nachversicherung ist ein wichtiges Element

Das zweite wichtige Instrument zur späteren Anpassung an Ihre gestiegene Lebensstellung ist die Nachversicherungsgarantie. Diese gewährt Ihnen einmalig oder mehrfach die Möglichkeit Ihrer BU-Rente dem aktuellen Einkommen anzupassen. Auch hier gibt es große Unterschiede bis zu welcher Höhe Sie agieren können und unter welchen Voraussetzungen. Einige Versicherungen rechnen die Anpassungen durch die Dynamik (siehe oben) bereits mit. Andere tun dies nicht und ermöglichen dadurch eine noch bessere (höhere) Absicherung.

Speziell für Berufe wie z.B. den Ingeneieur gibt es wenige Versicherungstarife mit sogenannten Karrieremodellen. Hierbei können Sie sogar über die sonst üblichen Grenzen der Nachversicherung hinaus. Natürlich immer nur unter speziellen Voraussetzungen. Beim Volkswohl Bund macht dies einen Unterschied zwischen 2.500,- Euro (normale Nachversicherung) und 4.000,- Euro maximale BU-Rente (Karriere-Modell)

Auch die LV1871 hat jetzt eine sehr gute Regelung in der Berufsunfähigkeitsversicherung für Ingenieure. Auch, wenn die Obergrenze von 2.500,- Euro Berufsunfähigkeitsrente erreicht ist, kann diese bei einer Gehaltserhöhung von mindestens 5% erhöht werden. Dies geht immer im gleichen Verhältnis der Gehaltserhöhung bis zu maximal 5.000,- Euro.

Was kostet eine Berufsunfähigkeitsversicherung für Ingenieure?

Der Beitrag einer BU für Ingenieure hängt von verschiedenen Faktoren ab. Neben den üblichen Parametern wie dem Alter, mit dem Sie die Versicherung abschließen, der Laufzeit und der Höhe Ihrer Absicherung, kommt es auch darauf an, in welchem Bereich Sie tätig sind und was Ihre höchste Ausbildung ist.

Bei einem Maschinenbauingenieur, der mit 33 Jahren eine Berufsunfähigkeitsrente von 2.500,- Euro bis zu seinem 67. Lebensjahr absichern möchte, werden bei der LV1871 87,91 Euro Zahlbeitrag fällig.

Die Nürnberger verlangt bei den gleichen Parametern 89,60 Euro Nettobeitrag. Die Bayerische (83,24 Euro) und die Alte Leipziger (85,78 Euro) sind dann noch etwas günstiger.

Bei allen gerade genannten Beiträgen wurde berücksichtigt, dass mein Kunde einen Bachelor-Abschluss hat und zu 100% Bürotätigkeiten ausübt.

Bei der Basler BU macht es jedoch einen großen Unterschied, welchen Abschluss mein Kunde hat. Für einen Maschinenbauingenieur mit Master-Abschluss ist der Beitrag mit 77,82 Euro deutlich günstiger als bei den anderen Versicherern. Für alle, die „nur“ einen Bachelor haben, steigt der Preis allerdings auf rund 103,- Euro Nettobeitrag im Monat an.

0 Kommentare