Sie möchten eine Berufsunfähigkeitsversicherung abschließen und haben Angst, dass Sie wegen bestehenden Krankheiten einen Leistungsausschluss riskieren?

Das muss nicht sein, denn so einen Leistungsausschluss können Sie in vielen Fällen vermeiden. Und wenn das mal nicht funktioniert, dann gibt es einige Möglichkeiten, um den Ausschluss so zu formulieren, dass Ihre BU-Versicherung trotzdem noch umfangreichen Versicherungsschutz bietet.

In diesem Artikel lesen Sie was eine Ausschlussklausel ist, welche Auswirkungen sie auf Ihren BU-Schutz hat und wie Sie sie vermeiden oder entschärfen können.

Sollen wir Ihnen das Thema näher erklären?

Was ist ein Leistungsausschluss in der Berufsunfähigkeitsversicherung?

Wenn Sie eine BU-Versicherung abschließen wollen, dann müssen Sie im Antrag Fragen zu Ihrer Gesundheit und zu sonstigen Gefahren beantworten.

Doch warum eigentlich?

Die Versicherung ermittelt einen Beitrag für den BU-Schutz. Und bei dieser Kalkulation geht sie von einem durchschnittlich gesunden Menschen aus.

Jemandem, der auch mal krank ist. Dabei weiß die Versicherung, dass viele Krankheiten erst im Laufe des Älterwerdens auftreten oder auch bei bestimmten Berufen öfter vorkommen. Beim Fliesenleger ist es zum Beispiel wahrscheinlicher als bei jemandem in einem Bürojob, dass die Knie irgendwann kaputt sind.

Wenn bei den Gesundheitsfragen herauskommt, dass Sie überdurchschnittlich krank oder vorbelastet sind, dann hat die Versicherung zwei Möglichkeiten:

-

Sie zahlen einen Risikozuschlag auf Ihren Beitrag und / oder

-

Die Versicherung verlangt einen Leistungsausschluss (auch Risikoausschluss genannt)

Was ist der Unterschied zwischen einem Leistungsausschluss und einem Zuschlag?

Ein Risikozuschlag wird immer dann von einer Versicherung verlangt, wenn zwar ein erhöhtes Risiko für eine Berufsunfähigkeit besteht, aber der Grund dafür nicht so leicht ausgeschlossen werden kann.

Ein gutes Beispiel dafür ist Bluthochdruck oder ein zu hohes Körpergewicht. Beides sind Merkmale für ein erhöhtes Risiko durch eine Herz-Kreislauf-Erkrankung berufsunfähig zu werden. Ein zu hohes Körpergewicht kann aber auch zu Diabetes oder Wirbelsäulenschäden führen.

Der Nachweis wäre dann allerdings sehr schwer zu erbringen und würde im Zweifel zu langen Streitigkeiten führen. Darum nehmen die Versicherungen in diesen Fällen lieber einen höheren Beitrag und bieten Versicherungsschutz ohne Einschränkungen.

Lässt sich das Risiko auf ein Organ (Augen, Haut, Schleimhaut), ein Körperteil (Sprunggelenk, Kniegelenk) oder eine Erkrankung (Asthma, Psyche) begrenzen, dann ziehen die meisten Versicherungen eine Ausschlussklausel vor.

Kurz gesagt: bei einem Ausschluss bleibt der Beitrag gleich, dafür verändert sich der Versicherungsschutz und bei einem Risikozuschlag bleibt Ihr Versicherungsschutz uneingeschränkt erhalten, dafür erhöht sich Ihr Beitrag.

Wie unterscheiden sich die Ausschlussklauseln?

Die Ausschlussklauseln unterscheiden sich oft voneinander.

Das fängt damit an, dass ein Ausschluss von psychischen und psychosomatischen Krankheiten sehr weitreichend ist, wogegen der Ausschluss auf ein bestimmtes Körperteil, wie das rechte Sprunggelenk, deutlich besser einzugrenzen ist.

Auch der Ausschluss an sich kann sich durch die Formulierung im Detail ändern.

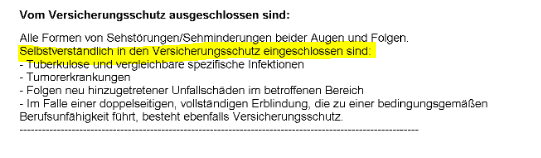

Eine Kundin von mir hat eine Sehschwäche von -11 Dioptrien rechts und -13 Dioptrien links. Da diese Sehminderung sehr stark ausgeprägt ist, kommen wir um einen Leistungsausschluss generell nicht drum herum. Wir können aber kontrollieren was alles ausgeschlossen wird und was nicht.

Ein typischer Ausschluss lautet „Ausschluss der Augen“.

Das große Problem:

Damit sind auch andere Erkrankungen wie zum Beispiel Tumore, Infektionen oder Zysten und auch Unfälle ausgeschlossen, die mit der Sehschwäche gar nichts zu tun haben.

Platt gesagt: hauen Sie sich einen Nagel in Ihr Auge und erblinden, dann sind Sie nicht versichert, wenn die Augen ausgeschlossen sind.

Das es auch anders geht, zeigt in diesem Fall die LV1871

Leistungsausschluss der Sehminderung anstelle der Augen

Bei dieser Klausel bezieht sich der Ausschluss nur auf Sehstörungen und Sehminderungen. Zusätzlich gibt es einen ausführlichen Widereinschluss von Tumoren, Infektionen und Unfällen sowie einer vollständigen Erblindung beider Augen.

Was glauben Sie, für welche Ausschlussklausel sich meine Kundin entschieden hat? 🙂

Wie und welche Ausschlüsse können Sie in der BU-Versicherung vermeiden?

Das erste Ziel sollte es immer sein, Versicherungsschutz ohne Einschränkungen zu bekommen.

Doch was tun Sie, wenn Sie schon einmal wegen Rücken- oder Nackenschmerzen in Behandlung gewesen sind?

Was ist zu tun, wenn Sie schon mal wegen dem Tod eines geliebten Menschen oder Mobbing am Arbeitsplatz psychisch aus der Bahn geworfen wurden?

Die goldene Regel lautet: Schließen Sie so früh wie möglich eine BU-Versicherung ab. Denn solange Sie gesund sind, brauchen Sie sich über Ausschlüsse und Zuschläge keine Gedanken machen.

Wenn es für kluge Ratschläge schon zu spät ist, dann helfen Ihnen diese Tipps:

- bereiten Sie sorgfältig Ihren Gesundheitszustand der letzten 5 – 10 Jahre auf. Holen Sie sich hierbei im Zweifel Ihre Patientenakte vom Arzt oder lassen Sie sich von Ihrem Arzt einen Bericht ausstellen.

- Einige Versicherungen wie die Basler oder die LV1871 bieten für junge Kunden in Büroberufen sowie für junge Akademiker und Studenten Aktionsanträge mit erheblich weniger Gesundheitsfragen. Eventuell müssen Vorerkrankungen dadurch nicht mehr angegeben werden.

- Prüfen Sie generell die Antragsfragen der Versicherungen. Die Zeiträume die zurückgefragt wird unterscheiden sich teilweise deutlich (zwischen 3 – 10 Jahren). Und auch die Art der Fragestellung kann einen großen Unterschied machen. Während einige Versicherungen nach „Krankheiten, Störungen und Beschwerden“ fragen, interessiert andere Versicherungen nur, ob Sie deswegen zur „Untersuchung, Beratung oder Behandlung“ gewesen sind.

- Lassen Sie sich von einem Versicherungsmakler helfen. Gerne auch von meinem Team und mir.

Die Hilfe eines Profis bietet Ihnen den größten Mehrwert

Sie denken jetzt vielleicht: ist doch klar, dass der Lehberg mir schreibt, dass ich mir Hilfe von einem Makler holen soll. Damit verdient er ja sein Geld.

Und wissen Sie was? Sie haben Recht!

Mein Geschäftsmodell besteht darin, dass Sie bei mir Ihre bestmögliche Berufsunfähigkeitsversicherung bekommen.

Und dabei versuchen wir natürlich auch möglichst alle Ausschlüsse zu vermeiden.

Und das funktioniert!

Darum möchte ich Ihnen ein paar Belege dafür zeigen. Alle ganz aktuell.

Beispiel 1:

Mein Kunde macht Kampfsport und geht Bouldern und Klettern. Er hatte in den letzten Jahren mehrfache Erkältungen mit längerer Krankschreibung und eine Augenentzündung.

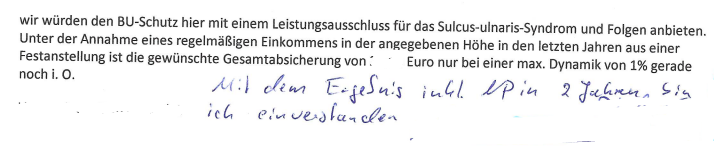

Dazu kommen Verspannungen im Schulter- und Nackenbereich, die mit Physiotherapie behandelt werden mussten und ein Sulcus Ulnaris Syndrom.

Außerdem noch eine Bänderdehnung im Sommer 2020. Und mehrere Diagnosen im Bereich der Psyche, die allerdings nach Aussage meines Kunden gar nicht stimmen.

Leistungsausschluss Sulcus Ulnaris LV1871

Versichern konnten wir den Kunden mit dem präzisen Ausschluss des Sucus Ulnaris Syndroms (anstelle der ganzen Hand) und einer Nachprüfung in zwei Jahren, bei der der Ausschluss wieder zurückgenommen werden kann.

Beispiel 2:

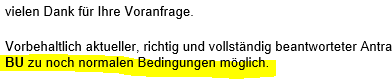

Eine Kundin mit Heuschnupfen und fälschlich diagnostiziertem Asthma Bronchiale, einer Verletzung des Sprunggelenkes, einer Unterfunktion der Schilddrüse, einem Reizdarmsyndrom, ärztlich behandelter Nackenschmerzen einschließlich einer leichten Skoliose und auch hier mehrerer falsch abgerechneter Behandlungen wegen angeblicher psychischer Erkrankungen.

Votum Die Bayerische

Votum Basler

In diesem Fall haben wir zwei Versicherungen mit einer Annahme ohne Einschränkungen gefunden, da wir Berufs- und Einkommensbedingt auf zwei BU-Verträge aufteilen wollten.

Beispiel 3:

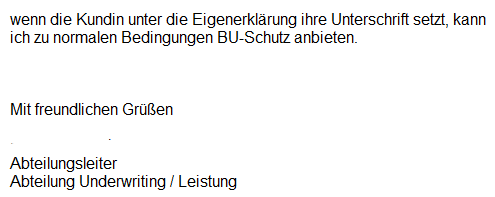

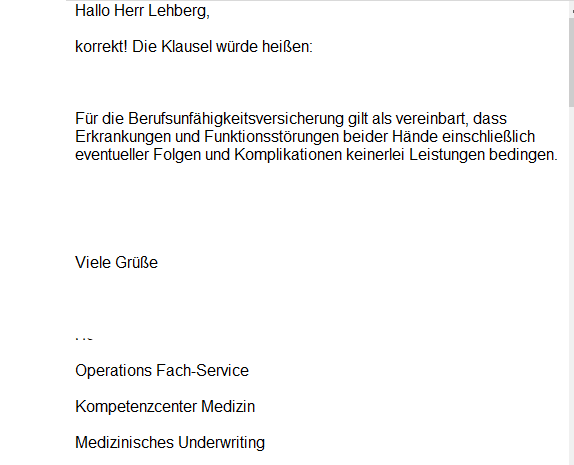

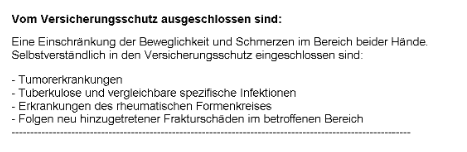

Ein leitender Angestellter mit einer Unterfunktion der Schilddrüse und unklaren Beschwerden in beiden Händen, die sich wiederholt haben und nicht vollständig abgeklärt werden konnten. Außerdem noch ein Hexenschuss vor ein paar Jahren, Gallensteine und ein Wärmegefühl in den Beinen, das nicht sicher abgeklärt werden konnte.

Hier gab es bei 5 Voranfragen drei Ablehnungen und zwei Annahmen mit Leistungsausschluss.

Leistungsausschluss Nürnberger

Leistungsausschluss LV1871

In diesem Fall haben wir uns für die LV1871 entschieden, da wir um einen Ausschluss nicht herumkommen, diesen aber sehr stark eingrenzen konnten.

Beispiel 4:

Dieser Vorgang zog sich tatsächlich über ein ganzes Jahr lang.

Die Knackpunkte waren neben einem erhöhten Blutdruck und einer Skoliose, dass bei einem Auslandsaufenthalt eine Herzerkrankung festgestellt worden ist.

Die Herausforderung für uns bestand darin, die Herzerkrankung systematisch und ärztlich gut abzuklären und dies darzulegen.

Annahme ohne Leistungsausschluss oder Zuschlag bei der Nürnberger

Die Arbeit hat sich ausgezahlt.

Wir konnten meinen Kunden bei der Nürnberger vollständig und ohne Ausschlüsse versichern.

0 Kommentare