Nur wenige Versicherungen sind so bekannt wie die Swiss Life, wenn es um das Thema Berufsunfähigkeitsversicherung geht.

Ewige Jahre Erfahrung und „schweizer Qualität“ (wahrscheinlich in Anlehnung an ein Uhrwerk) zeichen die BU der Swiss Life aus – so erzählt es zumindest der Versicherer selbst.

Ich mag den Versicherer mit Sitz in Garching bei München. So durfte ich auch vor einigen Jahren bei der Rentenversicherung „MAXIMO“ meine Expertise mit einwerfen.

Und genau deswegen fande ich es immer sehr schade, dass die Swiss Life in meiner Beratung nie eine Rolle spielt. Dafür sind die Bedingungen aus meiner Sicht einfach nicht gut genug. Erfahrung und Ratings hin oder her.

Jetzt aber bringen die Schweizer einen neuen BU-Tarif zum 07.2021 auf den Markt und ich bin schon ganz gespannt.

Was es dabei Neues gibt und ob diese BU-Versicherung es nun schafft bei mir in die engere Auswahl zu kommen, das alles und vieles mehr erfahren Sie jetzt!

Sollen wir Ihnen das Thema näher erklären?

Falls Sie spezielle Fragen haben, die in diesem Text nicht beantwotet werden können, zögern Sie nicht uns zu kontaktieren!

Die Grundlagen einer guten BU-Versicherung – meine MUST HAVES

Ob ich eine Berufsunfähigkeitsversicherung in die engere Auswahl für meine Kunden nehme entscheide ich an mehreren objektiven Kriterien.

Mir geht es bei einem Vertrag mit einer Laufzeit über mehrere Jahrzehnte nicht um variable Kennzahlen wie Prozessquoten, Leistungsquoten oder die aktuelle Finanzstärke. Natürlich sind diese Kennzahlen nicht falsch, sie beruhen aber allesamt auf einer Betrachtung der Vergangenheit. Und das macht bei der Bewertung von einem Leistungsversprechen in der Zukunft maximal wenig Sinn.

Im ersten Schritt geht es mir um darum, dass eine gewisse Grundqualität erfüllt ist. Die Kriterien dazu nenne ich meine MUST HAVES.

Dazu gehören zum Beispiel

- kann der Leistungsauslöser ein gewöhnlicher Kräfteverfall sein oder muss ein mehr als altersentsprechender Kräfteverfall vorliegen?

- wie lange muss eine Berufsunfähigkeit bestehen, damit geleistet wird (dieser Zeitraum sollte nicht länger als 6 Monate sein)?

- wird eine Berufsunfähigkeit auch anerkannt, wenn keine Prognose über 6 Monate möglich ist, aber bereits über diesen Zeitraum eine Berufsunfähigkeit vorliegt (fiktives Anerkenntnis)?

- kann die Versicherung von weisungsgebundenen Angestellten eine Umorganisation verlangen?

- Verzichtet die Versicherung im Rahmen der „Arztanordnungsklausel“ auf die Ausweitung auf (alle) Maßnahmen und auf operative Eingriffe?

- wird auf die abstrakte Verweisung verzichtet?

- sind die Regeln zur Einkommensminderung bei der Lebensstellung im Rahmen der konkreten Verweisung klar definiert?

- gilt diese Regelung nur in der Erstprüfung oder auch in der Nachprüfung?

- wird auch bei einem Ausscheiden aus dem Beruf dauerhaft auf die abstrakte Verweisung verzichtet?

- müssen gesundheitliche Besserungen im Leistungsfall von der versicherten Person unverzüglich bei der Versicherung gemeldet werden?

- Verzichtet die Versicherung auf ihr Kündigungsrecht nach §19 im Versicherungsvertragsgesetz bei unverschuldeter Anzeigepflichtverletzung?

- gilt der Versicherungsschutz ohne Einschränkungen weltweit?

Die BU der Swiss Life schneidet (fast) ordentlich ab

Es freut mich, dass die Schweizer mittlerweile nahezu alle dieser wichtigen Punkte im Sinne des Kunden geregelt haben.

Allerdings stört mich sehr, dass nach fünf Jahren ununterbrochener Elternzeit nicht mehr die Lebensstellung und berufliche Tätigkeit vor dem Ausscheiden gelten, sondern die versicherte Person dann als Hausfrau bzw. Hausmann versichert ist. Die fünf Jahre sind ein sehr kompakter Zeitraum und schnell erreicht, wenn eine Familie mit zwei oder mehr Kindern plant.

Daher sollten alle, die sich einmal vorstellen können eine Familie zu gründen, gut überlegen, ob die Swiss Life BU hier wirklich den passenden Versicherungsschutz bietet.

Schlechte Stundungsoption vs. gute „BU Protect“

Wenn Sie einmal in eine Situation kommen, in der es Ihnen schwerfällt, den Beitrag für diese wichtige Versicherung bezahlen zu können, dann kann eine Beitragsstundung Ihre Rettung sein. Sie zahlen dann keinen Beitrag mehr, sind dabei aber weiterhin vollständig versichert. Denken Sie hierbei einfach mal an eine Arbeitslosigkeit oder auch die Elternzeit.

Auch hier bietet die Swiss Life grundsätzlich eine solche Lösung für bis zu 24 Monaten an. Allerdings müssen Sie dazu ein Deckungskapital im Vertrag aufgebaut haben, das mindestens so hoch ist wie die zu stundenden Beiträge. Durch die Verrechnung der Abschluss- und Vertriebskosten in den ersten 5 Jahren und den sehr geringen „Garantiezins“ von 0,9% im Jahr 2021 dauert es dabei sehr lange, bis Sie annähernd einen ausreichenden Wert aufbauen.

Damit ist die Stundung in dieser Berufsunfähigkeitsversicherung zumindest in den ersten 5-10 Jahren praktisch nicht vorhanden.

Zum Glück gibt es noch die Option „BU Protect“ und die ist echt toll:

Sie haben garantiert bis zu 6 Monaten die Möglichkeit Ihren Beitrag auf monatlich 5,- Euro zu senken und erhalten dafür im Leistungsfall 70% der vorherigen BU-Rente.

Diese Idee ist klasse!

Allerdings sollten wir hier auch daran denken, dass Sie die in den 6 Monaten nicht gezahlten Beiträge nach dieser Pause nachholen sollten, da die BU-Rente sonst dauerhaft reduziert wird.

Verzicht auf Umorganisation

Grundsätzlich kann die Swiss Life bei Selbstständigen, Freiberuflern und nicht sozialversicherungspflichtigen Gesellschafter Geschäftsführern eine Umorganisation des Betriebs verlangen, wenn dadurch eine Berufsunfähigkeit vermieden werden kann.

Dabei macht der Versicherer mit Schweizer Wurzeln zwei Ausnahmen:

- es wird bei Betrieben mit weniger als 5 Mitarbeitern auf die Prüfung einer solchen Umorganisation verzichtet (fairerweise sei gesagt, dass bei Betrieben dieser Größenordnung eine Umorganisation wahrscheinlich ohnehin schwer wird)

- müssen auch Akademiker keine Prüfung über sich ergehen lassen, wenn diese zu mindestens 90% kaufmännische oder planerische Tätigkeiten ausüben

Diese Regelung macht so auch Sinn und gehört mittlerweile zum Marktstandard.

Spezielle Mehrwerte für Ärzte

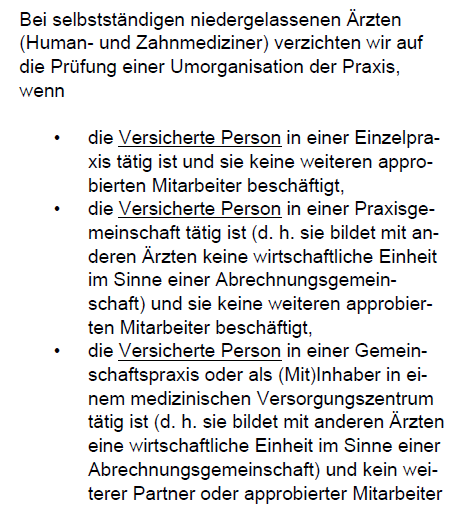

Außerdem nimmt die Berufsunfähigkeitsversicherung von Swiss Life noch eine weitere Zielgruppe ins Visier: die niedergelassenen Ärzte.

Verzicht auf Umorganisation bei Ärzten Swiss Life Berufsunfähigkeitsversicherung

Für diese nämlich wird auch auf die Prüfung einer Umorganisation verzichtet, wenn sie keine weiteren approbierten Mitarbeiter beschäftigen.

Zur Zielgruppe der Ärzte passt es dabei auch sehr gut, dass Sie auch bereits dann eine Berufsunfähigkeitsrente erhalten, wenn Sie gemäß §31 Infektionsschutzgesetz Ihrer Tätigkeit nicht mehr nachgehen dürfen und damit zu mindestens 50% berufsunfähig sind. Es muss also KEIN vollständiges Tätigkeitsverbot vorliegen, wie das noch bei sehr vielen Tarifen am Markt der Fall ist.

Die Ärzte mit in den Rahmen der Kernzielgruppen zu stellen macht auch deswegen Sinn, da die Bedingungen der Swiss Life auch die Grundlage für die Berufsunfähigkeitsversicherung der KLINIKRENTE stellen.

Eine BU-Versicherung mit Rarität

Ich möchte auch noch hervorheben, dass die Swiss Life weiterhin am Verzicht auf Beitragsanpassungen des Tarifbeitrags gemäß §163 des VVG festhält. Damit ist es den Schweizern (erst einmal) nicht möglich den Beitrag über den garantierten Bruttobeitrag hinaus anzupassen.

Im Umfeld niedriger Zinsen und zunehmend fallender Beiträge für viele Berufsgruppen, haben sich sehr viele andere Versicherungsgesellschaften in den letzten Jahren nach und nach von dem Verzicht dieser Möglichkeit verabschiedet. Die Swiss Life hält weiterhin daran fest!

Allerdings sollte auch gesagt sein, dass sich dieser Vorteil zum Nachteil entwickeln kann. Sollte nämlich tatsächlich einmal die Notwendigkeit zur Anpassung des Tarifbeitrags gegeben sein um die zu zahlenden BU-Renten zu schützen, könnte diese Klausel zum Boomerang für die Kunden werden.

Grundsätzlich sehe ich den Verzicht auf den Paragraphen 163 aber eher zum Vorteil als zum Nachteil für den Versicherten.

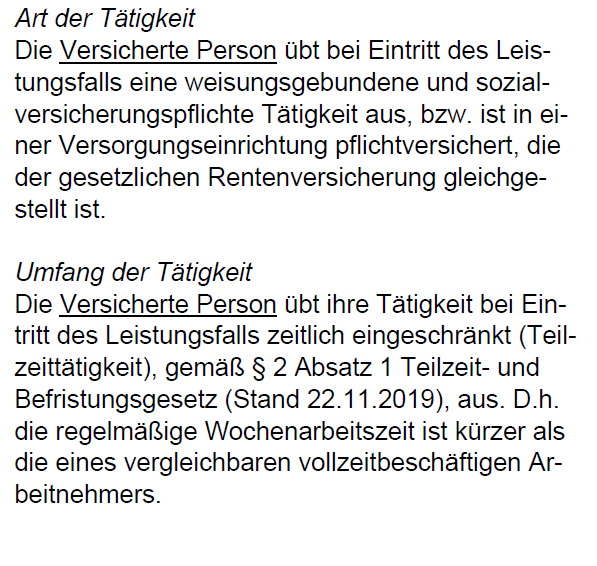

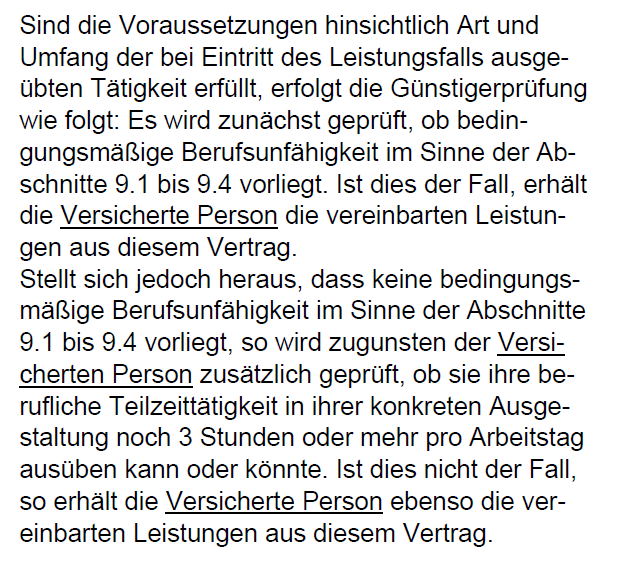

Die Swiss Life BU mit Teilzeitklausel

Juhu, der nächste Versicherer, der eine Teilzeitklausel in seinen Versicherungsbedingungen verewigt. Es gib ja bereits wirklich gute Ansätze, zum Beispiel von der Basler, Die Bayerische und der LV1871. Und es gibt aber auch die anderen, zum Beispiel von der AXA, der Condor, der Nürnberger oder dem Volkswohl Bund.

Eine aktuelle Übersicht der gängigen Teilzeitklauseln habe ich in meinem Blog „Teilzeitklausel in der BU-Versicherung – Worauf kommt es hierbei an?“ für Sie zusammengestellt.

Die große Frage: wo ordne ich die Teilzeitklausel der Swiss Life ein?

Teilzeitklausel Berufsunfähigkeitsversicherung Swiss Life 1/2

Teilzeitklausel Berufsunfähigkeitsversicherung Swiss Life 2/2

Selbstständige und Freiberufler bleiben bei dieser Regelung komplett außen vor, denn diese Klausel gilt nur dann, wenn Sie entweder in einer sozialversicherungspflichtigen Tätigkeit arbeiten oder in einer Versorgungseinrichtung / einem Versorgungswerk pflichtversichert sind.

Gehören Sie zu einer der oben genannten Personengruppen, dann prüft die Versicherung erst einmal eine Berufsunfähigkeit nach den gewöhnlichen Regelungen. Sollten Sie über diesen Weg nicht berufsunfähig sein, dann folgt eine weitere Prüfung: hierbei wird dann überprüft, ob Sie in Ihrer Teilzeittätigkeit noch mehr als drei Stunden pro Tag arbeiten können.

Wenn pro Tag keine drei Stunden mehr möglich sind, dann erhalten Sie über diesen Weg Ihre Leistung.

Diese Klausel hat aus meiner Sicht gleich mehrere Nachteile:

- gilt sie nicht für Selbstständige und Freiberufler

- wird hierbei nur auf den zeitlichen Aspekt, also die quantitative Berufsunfähigkeit abgestellt

- die größte Schwäche ist für mich, dass viele Teilzeittätigkeiten nicht einfach von 8 Stunden am Tag auf 4 Stunden reduzieren. Häufig werden bei voller Stundenzahl die Wochentage gekürzt. Dieser Flexibilität in der Praxis wird die Teilzeitklausel der Swiss Life ebenfalls nicht gerecht.

Was kostet die neue Berufsunfähigkeitsversicherung der Swiss Life?

Ich habe ein paar Rechenbeispiele aus meinen Zielgruppen der verkammerten Berufe, der technischen Berufe, der Berufe im Bereich Beratung und Consulting und bei den Angestellten im Versicherungswesen durchgeführt.

Kammerberufe am Beispiel Architekt und Arzt

Wenn sich ein Architekt mit 70% Schreibtischtätigkeit im Alter von 26 Jahren mit 2.500,- Euro BU-Rente und einer Laufzeit bis zu seinem 67. Lebensjahr bei der Swiss Life versichern möchte, dann bezahlt er dafür monatlich saftige 121,39 Euro (Tarifbeitrag 189,68 Euro).

Zum Vergleich: Die qualitativ besser Berufsunfähigkeitsversicherung der Basler erhält der gleiche Architekt für unter 80,- Euro zu zahlenden Beitrag im Monat. Die ebenfalls sehr empfehlenswerte BU-Versicherung der Bayerischen ist für die gleiche Rente ebenfalls schon für rund 84,- Euro im Monat zu bekommen.

Für eine Ärztin der Allgemeinmedizin, die sich mit 31 Jahren für die BU der Schweizer entscheidet, wird es etwas günstiger. Die gleichen 2.500,- Euro kosten dann nur noch 111,14 Euro (Tarifbeitrag 173,65 Euro) bei einer Versicherungs- und Leistungsdauer bis 67.

Doch auch hier lohnt sich der Vergleich: Die BU-Tarife von der LV1871 (Beitrag 99,20 Euro) oder der Bayerischen (Beitrag 77,53 Euro) sind nicht nur besser, sondern auch deutlich preiswerter.

Metallrente für Ingenieure

Für einen EDV-Ingenieur bietet die Swiss Life die Metall BU an. Dabei handelt es sich um die identischen Bedingungen, lediglich der Beitrag ist etwas günstiger im Vergleich zur „Swiss Life BU“. Beim Abschluss im Alter von 31 Jahren muss unser EDV – Ingenieur 88,65 Euro (Tarifbeitrag 138,51 Euro) für seine 2.500,- Euro BU-Schutz zahlen.

Auch hier lohnt sich wieder der Vergleich: die neue BU4Future von der Nürnberger kostet inkl. den Leistungen von BetterDoc gerade einmal 79,60 Euro. Und das bei wesentlich besseren Versicherungsbedingungen.

Consultants und Unternehmensberater

Wenn Sie Consultant für Digitale Integration oder SAP sind und im Alter von 25 Jahren eine BU-Rente von 2.500,- Euro bei der Swiss Life versichern möchten, dann kostet Sie das 99,29 Euro (Tarifbeitrag 155,14 Euro) im Monat.

Bei der Nürnberger bezahlen Sie hingegen inkl. den BetterDoc Leistungen nur 73,80 Euro im Monat oder bei der Bayerischen 82,26 Euro. In beiden Fällen sparen Sie wieder nicht nur viel Geld, sondern bekommen auch bessere Versicherungsbedingungen dazu.

Damit nicht der Verdacht besteht die Swiss Life wäre vielleicht bei Versicherten unter 30 Jahren im Vergleich sehr teuer, habe ich jetzt eine Unternehmensberaterin im Alter von 36 Jahren berechnet. Die Rentenhöhe beträgt hier 2.000,- Euro, da wir die Gesamtrente auf mehrere Versicherungen aufgeteilt haben.

Die Swiss Life verlangt hierfür einen monatlichen Beitrag von 101,64 Euro (Tarifbeitrag 158,81 Euro).

Vielleicht ahnen Sie es schon!? Mehr Qualität für weniger Geld gibt es bei der Alte Leipziger für unter 85,- Euro im Monat, bei der Basler für 87,- Euro monatlich und die Bayerische verlangt sogar nur knapp 74,- Euro.

Für wen eignet sich die neue Swiss Life BU?

Mein Fazit fällt nicht besonders gnädig aus. Die Versicherungsbedingungen haben sich zwar über die letzten Jahre verbessert, es gibt aber genügend andere Versicherungen, die noch auf einem deutlich höheren Niveau unterwegs sind.

Auch vom Beitrag her lohnt sich diese BU im Vergleich zur stärkeren Konkurrenz nicht.

Es bliebe noch ein Kriterium, in dem eine Versicherung überzeugen kann: die Risikoprüfung. Aber leider scheitert der Versicherer mit Sitz in Garching bei München auch an dieser Disziplin deutlich. Auch kleinere Vorerkrankungen werden nach meinen Erfahrungen schnell mit einem Ausschluss versehen.

Für meine Kunden werde ich die Berufsunfähigkeitsversicherung von Swiss Life daher weiterhin nicht großartig berücksichtigen.

Sie wollen wissen, welche BU-Versicherung für Sie die beste ist?

Dann laden Sie sich einfach kostenfrei mein E-Book „Die perfekte Berufsunfähigkeitsversicherung für Akademiker“ runter oder tragen sich direkt einen kostenlosen Kennenlerntermin ein.

0 Kommentare